Mise à jour sur la cote de crédit de l’Ontario

Points essentiels

- La dette de l’Ontario est évaluée par quatre grandes agences de notation internationales[1], lesquelles examinent les perspectives financières et économiques et les risques futurs de la province[2]. La cote de crédit qu’elles établissent traduit leur opinion de la capacité qu’a l’Ontario de remplir les obligations financières que lui impose sa dette.

- L’Ontario jouit d’une bonne cote de crédit, de catégorie investissement[3]. Cela dit, il se situe au milieu du peloton des provinces sur ce chapitre, malgré qu’il les domine par son importance économique.

- Les quatre organismes de notation ont confirmé la cote de crédit de l’Ontario cette année. Toutefois, Moody’s et Fitch ont revu leur perspective d’évolution de cette cote, la faisant passer de « stable » à « négative » à la lumière d’une évaluation faisant ressortir une hausse du risque de crédit de la province.

- Ainsi, la cote de l’Ontario demeure inchangée, mais les quatre agences font état de préoccupations concernant les perspectives de crédit de la province, citant notamment le fardeau de sa dette, déjà lourd et allant en s’alourdissant; les projections de déficit continuel; et les risques de fléchissement de l’économie.

- Dans les trois prochaines années, la province devra refinancer ses dettes arrivant à échéance, d’une hauteur de 75,2 milliards de dollars[4]. Les nouveaux investissements dans les immobilisations, ainsi que les montants qui seront nécessaires pour financer les déficits budgétaires, viendront aussi s’ajouter à ses besoins de crédit. La revue à la baisse de sa cote de crédit pourrait faire grimper le coût de ses futurs emprunts, ce qui se traduirait par une pression de plus sur le budget de l’Ontario.

Cote de crédit de l’Ontario : solide, mais pour combien de temps?

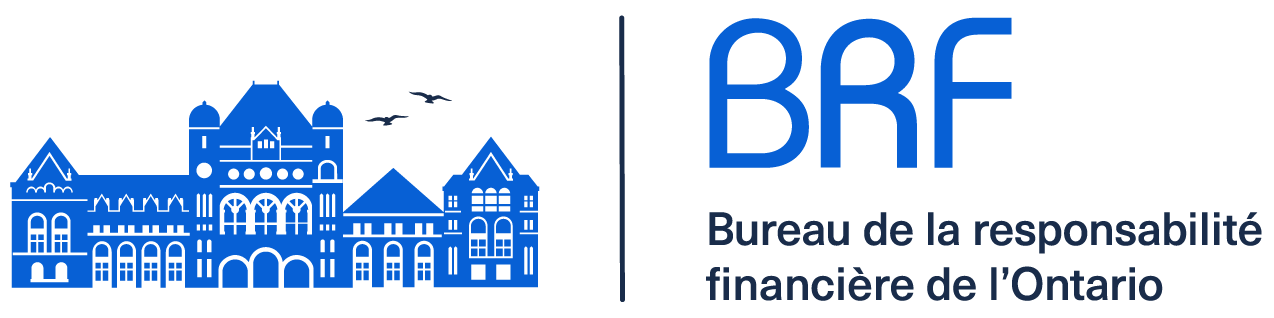

Selon l’échelle normalisée[5], la dette de l’Ontario est actuellement cotée AA (3e rang des cotes les plus élevées) par Moody’s et A+ (5e rang) par S&P. Globalement, les agences qualifient l’Ontario d’emprunteur de catégorie investissement et de « première qualité ». Mais si les quatre ont maintenu la cote qu’elles lui avaient déjà décernée[6], deux d’entre elles (Moody’s et Fitch) ont révisé à la baisse leur perspective de celle‑ci, la faisant passer de « stable » à « négative »[7].

Les quatre agences remarquent que la qualité du crédit de l’Ontario réside dans plusieurs grandes forces de la province, comme la taille et la diversité de son économie; sa grande marge de manœuvre financière[8]; et son accès bien établi aux marchés financiers, canadiens comme internationaux.

Les agences ont toutefois relevé des complications pour la cote de crédit de l’Ontario, comme le fardeau croissant de la dette provinciale, déjà élevée, et la décision dans le budget de 2018 de se réengager dans la voie des lourds déficits. Elles s’inquiètent aussi des importants risques qui guettent l’économie provinciale. Ceux-ci sont exposés plus en détail ci-dessous.

Cote de crédit de l’Ontario pour 2018

* Basé sur une échelle normalisée qui comporte 10 niveaux d’évaluation de la qualité des titres de créance. Voir l’annexe Échelles de notation de crédit.

Note : Les perspectives sont entre parenthèses. Voir l’exposé des perspectives à l’annexe Renseignements sur les agences de notation.

Sources : S&P, DBRS, Fitch, Moody’s et le BRF.

Accessible version

Ce graphique montre la cote de crédit normalisée de l’Ontario pour chaque agence de crédit. L’Ontario a reçu une cote de A+ avec perspective stable de S&P, une cote de AA‑ avec perspective stable de DBRS, une cote de AA avec perspective négative de Moody’s et une cote de AA‑ avec perspective négative de Fitch.

Alourdissement du fardeau de la dette

Grevé d’une dette d’environ 350 milliards de dollars, l’Ontario est la province la plus endettée du Canada, et présente l’un des ratios de dette au revenu les plus élevés parmi ses semblables à l’international[9]. Selon les projections, le fardeau de sa dette devrait encore s’alourdir, car la province ira chercher du crédit pour financer de nouveaux investissements dans les immobilisations. La dette pourrait encore grimper si l’Ontario doit emprunter pour financer ses déficits budgétaires. S&P, DBRS et Moody’s ont tous averti que cette spirale d’endettement pourrait entraîner une baisse de cote de crédit[10].

Réapparition des déficits budgétaires

Dans le budget de 2018, le précédent gouvernement avait projeté des déficits de moyenne durée, revenant ainsi sur sa promesse d’atteindre et maintenir l’équilibre budgétaire. Bien que le nouveau gouvernement ait indiqué qu’il vise le retour à cet équilibre « dans des délais responsables[11] », la plupart des agences s’attendent à ce que le budget reste dans le rouge pendant plusieurs années vu la plateforme électorale du parti au pouvoir[12]. La croissance économique devrait par ailleurs se modérer, ralentissant ainsi la progression des revenus, laquelle risque d’être entravée davantage par les réductions d’impôts promises par le nouveau gouvernement. En parallèle, l’endiguement de la hausse des dépenses de programmes dans les dernières années, combiné à la croissance démographique et aux charges d’éducation et de santé qu’elle entraîne, pourrait compliquer la réduction des dépenses à l’avenir[13]. La charge d’intérêt devrait aussi s’accroître avec la multiplication des emprunts et la hausse des taux d’intérêt, resserrant l’étau sur le budget de l’Ontario.

L’ampleur des prochains déficits devrait se dessiner plus clairement lorsque le gouvernement publiera ses premières perspectives financières détaillées dans le document Perspectives économiques et revue financière de l’Ontario 2018 (à paraître). Fitch et DBRS signalent que si les déficits se multiplient[14] ou empirent par rapport à ce qu’avance le budget de 2018[15], la cote de crédit de l’Ontario en souffrira.

Risques économiques grandissants

Les agences font grand cas des risques économiques considérables qui planent sur la province, notamment les tensions commerciales accrues avec les États-Unis, l’endettement des ménages, et les répercussions de la hausse des taux d’intérêt sur l’investissement résidentiel et les dépenses de consommation.

Elles critiquent également la décision du gouvernement de recommencer à planifier des déficits alors que l’économie provinciale a atteint ou presque le pic de son cycle conjoncturel actuel. En l’état, il suffit qu’un choc économique vienne affaiblir les revenus pour que la pression monte sur les principales variables de la dette provinciale[16] qu’examinent les agences dans leur évaluation de la qualité du crédit de l’Ontario. Une détérioration marquée de ces indicateurs pourrait entraîner la baisse de sa cote.

Cote de crédit de l’Ontario : en « milieu de peloton »

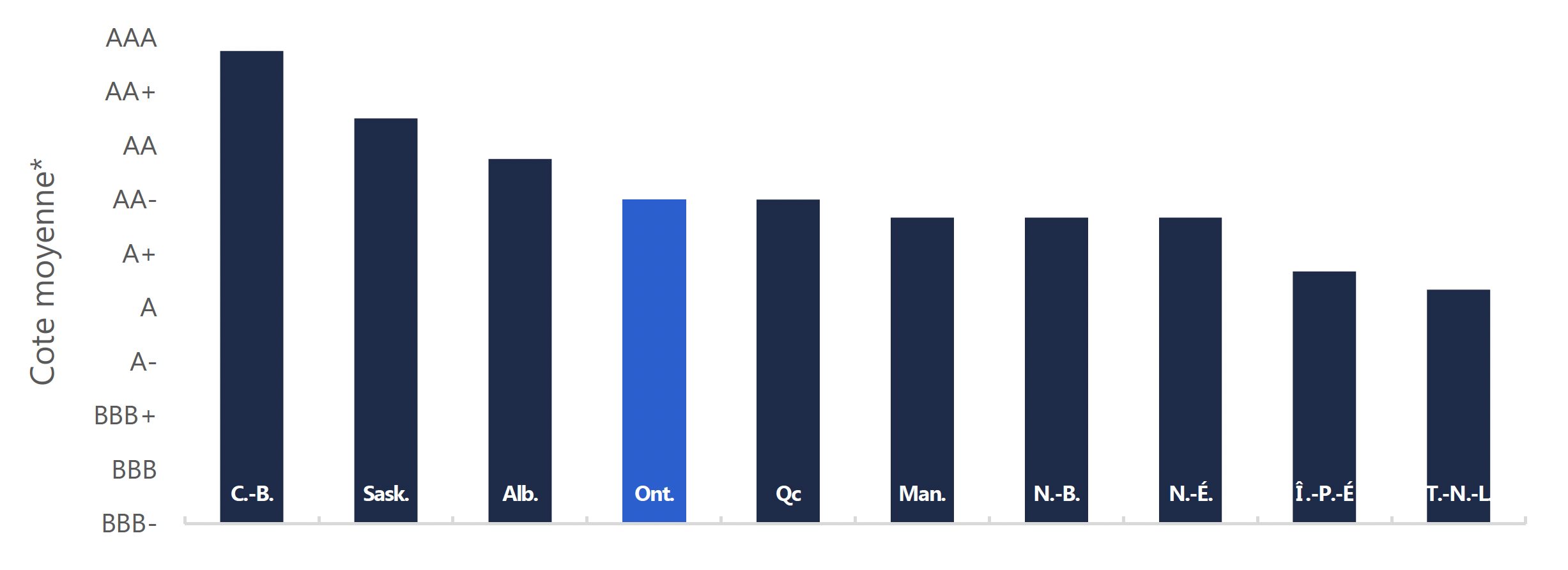

Les provinces canadiennes jouissent toutes d’une bonne cote de crédit, de catégorie investissement. Celle de l’Ontario se situe en milieu de peloton; identique à celle du Québec, elle est plus faible que la cote de la Colombie-Britannique, de la Saskatchewan et de l’Alberta, mais meilleure que celle du Manitoba et des provinces de la côte Est.

Cote de crédit moyenne par province[17]

Sources : S&P, DBRS, Fitch, Moody’s et le BRF.

Accessible version

Ce graphique présente la cote de crédit moyenne des provinces. On y constate que la cote la plus élevée revient à la Colombie-Britannique, suivie de la Saskatchewan puis de l’Alberta. L’Ontario et le Québec sont ex aequoau quatrième rang. Ils sont suivis du Manitoba, du Nouveau-Brunswick et de la Nouvelle-Écosse, les trois étant à égalité. À l’avant-dernière place se trouve l’Île-du-Prince-Édouard, et c’est Terre-Neuve-et-Labrador qui ferme la marche.

Cotes de crédit et coûts d’emprunt provinciaux

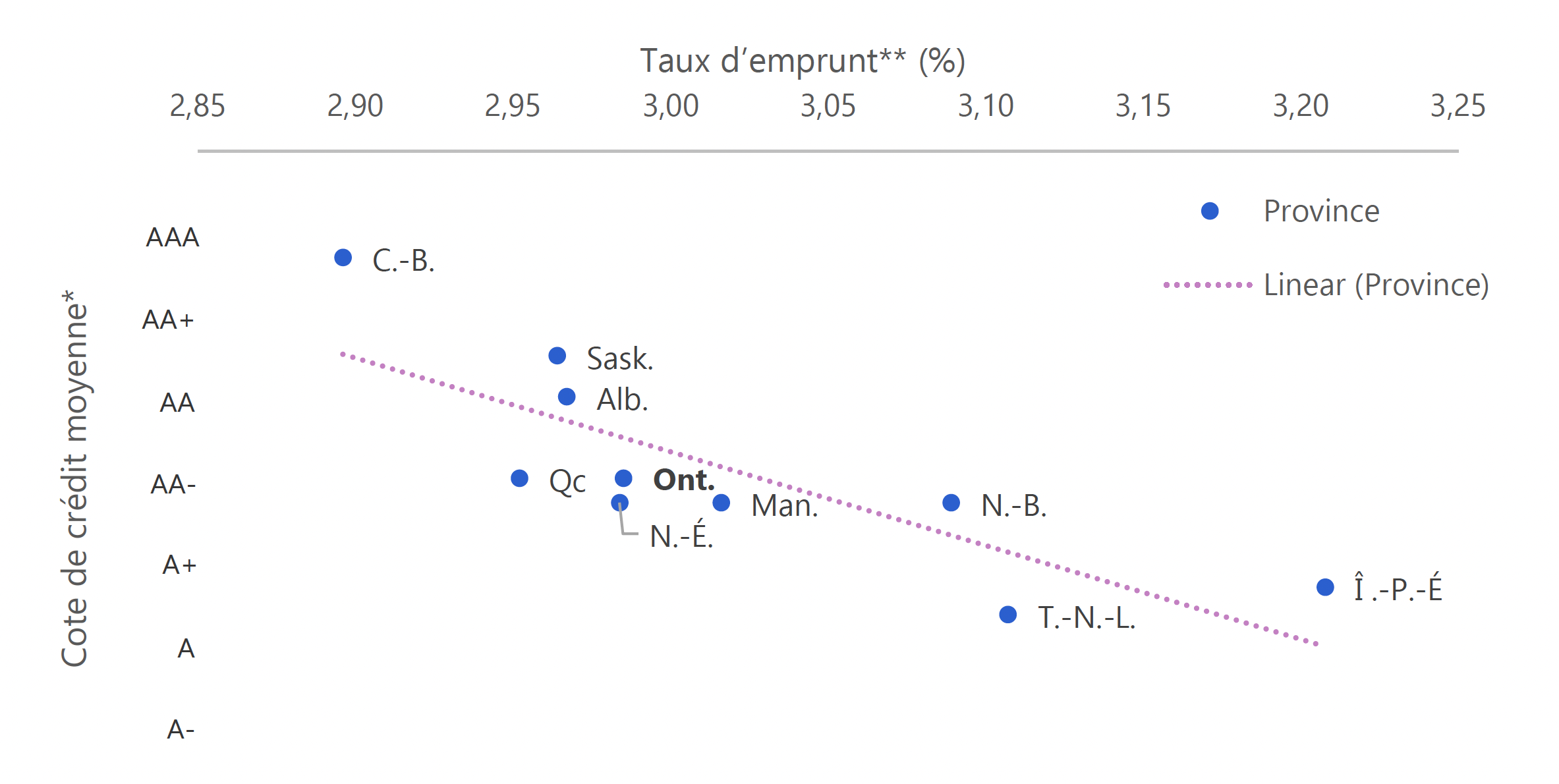

Les investisseurs se servent des cotes de crédit pour évaluer le risque que représente un emprunteur. En règle générale, plus la côte est élevée, plus le coût d’emprunt baisse. Par ailleurs, la comparaison entre les provinces montre une corrélation négative entre la cote de crédit et le rendement des obligations. Les coûts d’emprunt de l’Ontario, comme sa cote de crédit, s’inscrivent dans la moyenne. C’est la Colombie-Britannique qui affiche la meilleure cote et profite donc des meilleurs coûts d’emprunt; l’Île-du-Prince-Édouard et Terre-Neuve-et-Labrador ont quant à eux la cote la plus basse et les coûts d’emprunts les plus élevés.

Rendement des obligations en hausse; cote de crédit en baisse

* Voir la description de la cote de crédit moyenne à la note de bas de page no 17.

** Les taux d’emprunt sont ceux des obligations à 10 ans.

Note : Les taux d’emprunts et cotes de crédit sont ceux du 11 septembre 2018.

Sources : CanDeal, S&P, DBRS, Fitch, Moody’s et le BRF.

Accessible version

Ce graphique met en relation la cote de crédit moyenne et le coût d’emprunt pour chaque province. On y constate une corrélation négative, à savoir que plus la cote de crédit est faible, plus le coût d’emprunt est élevé, et vice versa. C’est ainsi que le Colombie-Britannique affiche à la fois la cote la plus élevée et le coût d’emprunt le plus faible. L’Île-du-Prince-Édouard, quant à elle, arrive avant-dernière pour la cote de crédit mais première pour le coût d’emprunt. Quant à Terre-Neuve-et-Labrador, sa cote de crédit est la plus basse et son coût d’emprunt est au deuxième rang des plus élevés. Enfin, la cote de crédit de l’Ontario est au quatrième rang des plus élevées (ex aequo avec le Québec) et son coût d’emprunt est au cinquième rang des plus faibles.

Si des études ont montré que l’annonce d’une baisse de cote de crédit ou de mauvaises perspectives a des répercussions sur le coût d’emprunt[18], il reste difficile de distinguer l’effet du changement de cote lui-même parmi les effets de l’évolution de la conjoncture économique et financière[19]. Les acteurs du marché s’appuient en effet sur un large éventail de données, outre la cote de crédit d’une entité, pour prendre leurs décisions d’investissement. Une grande partie de ces données est publique et employée par les agences dans leurs évaluations de la cote de crédit[20]. Par conséquent, la cote vient compléter les renseignements publics[21].

Annexe

Renseignements sur les agences de notation

Les agences de notation de crédit sont des entreprises privées à but lucratif qui attribuent une cote de crédit à la dette des gouvernements et des entreprises. Cette cote représente l’évaluation du risque de crédit d’un emprunteur ainsi que de sa capacité à effectuer ses paiements d’intérêts et à rembourser le principal de sa dette. Elle représente une mesure relative de la probabilité de défaut de l’emprunteur en fonction de prévisions économiques et financières de même qu’une évaluation des changements à venir et des risques futurs. Les facteurs qui déterminent la cote de crédit d’un gouvernement se divisent en cinq grandes catégories[22] :

- Conditions économiques;

- Efficacité budgétaire;

- Situation financière et endettement;

- Qualité de la gestion et forces institutionnelles;

- Influence des ententes financières et des relations intergouvernementales.

Les agences attribuent généralement une « perspective », qui indique l’évolution probable de la cote de crédit au cours des deux prochaines années. La perspective est stable, négative ou positive. Une perspective stable signifie que, toutes choses étant égales par ailleurs, la cote de l’emprunteur ne devrait pas changer à court terme. Une perspective négative ou positive indique que la cote a de bonnes chances de diminuer ou d’augmenter à court terme. Il est possible que la perspective change alors que la cote de crédit reste la même.

Les émetteurs de dettes (gouvernements et entreprises) paient des frais aux agences de notation pour l’attribution de la cote de crédit. Les investisseurs (acheteurs de dettes) doivent aussi payer des frais pour consulter les dossiers de crédit. Leur réputation étant vitale pour elles, les agences de notation cherchent absolument à fournir une évaluation juste et impartiale du risque de crédit.

Ce qui motive principalement un émetteur de dettes à obtenir une cote de crédit, c’est que celle-ci l’aide à obtenir des capitaux sur les marchés financiers. Il lui est donc très précieux d’obtenir une cote de catégorie investissement, car cette cote incite efficacement les investisseurs à lui consentir un prêt tout en faisant baisser considérablement ses coûts d’emprunt.

| Province. | S&P | DBRS | Moody’s | Fitch | Cote moyenne * (1 = meilleure cote) |

|---|---|---|---|---|---|

| Colombie-Britannique | AAA (stable) | AA (élevé, stable) | Aaa (stable) | AAA (stable) | 1,3 |

| Alberta | A+ (stable) | AA (négatif) | Aa1 (négatif) | AA (stable) | 3,3 |

| Saskatchewan | AA (stable) | AA (stable) | Aaa (stable) | AA (stable) | 2,5 |

| Manitoba | A+ (stable) | A (élevé, stable) | Aa2 (stable) | 4,3 | |

| Ontario | A+ (stable) | AA (faible, stable) | Aa2 (négatif) | AA- (négatif) | 4,0 |

| Québec | AA- (stable) | A (élevé, stable) | Aa2 (stable) | AA- (stable) | 4,0 |

| Nouveau-Brunswick | A+ (stable) | A (élevé, négatif) | Aa2 (stable) | 4,3 | |

| Nouvelle-Écosse | A+ (positif) | A (élevé, stable) | Aa2 (stable) | 4,3 | |

| Terre-Neuve-et-Labrador | A (stable) | A (faible, stable) | Aa3 (négatif) | 5,7 | |

| Île-du-Prince-Édouard | A (stable) | A (faible, positif) | Aa2 (stable) | 5,3 |

| Description des cotes | Qualité du crédit | S&P | DBRS | Moody’s | Fitch | |

|---|---|---|---|---|---|---|

| Long terme | Long terme | Long terme | Long terme | Classement | ||

| Catégorie investissement | Première qualité | AAA | AAA | Aaa | AAA | 1 |

| AA+ | AA (élevé) | Aa1 | AA+ | 2 | ||

| AA | AA | Aa2 | AA | 3 | ||

| AA- | AA (faible) | Aa3 | AA- | 4 | ||

| Haute qualité | A+ | A (élevé) | A1 | A+ | 5 | |

| A | A | A2 | A | 6 | ||

| A- | A (faible) | A3 | A- | 7 | ||

| Fort | BBB+ | BBB (élevé) | Baa1 | BBB+ | 8 | |

| BBB | BBB | Baa2 | BBB | 9 | ||

| BBB- | BBB (faible) | Baa3 | BBB- | 10 | ||

| Hors catégorie investissement | Spéculatif | BB+ | BB (élevé) | Ba1 | BB+ | 11 |

| BB | BB | Ba2 | BB | 12 | ||

| BB- | BB (faible) | Ba3 | BB- | 13 | ||

| B+ | B (élevé) | B1 | B+ | 14 | ||

| B | B | B2 | B | 15 | ||

| B- | B (faible) | B3 | B- | 16 | ||

| CCC | CCC | Caa | CCC | 17 |

Notes de bas de page

[1] Les quatre agences de notation sont Moody’s Investors Service (Moody’s), S&P Global Ratings (S&P), DBRS Limited (DBRS) et Fitch Ratings (Fitch). Elles examinent la cote de crédit de la province chaque année, et publient habituellement une mise à jour de leur évaluation de ses finances et de la qualité de son crédit en fonction de ses derniers rapports et états financiers.

[2] Voir l’exposé approfondi des agences de notation à l’annexe Renseignements sur les agences de notation.

[3] Techniquement, les agences qualifient son crédit de « première qualité ». Voir la qualité du crédit pour chaque cote à l’annexe Échelles de notation de crédit.

[4] « Sommaire du programme d’emprunt et perspectives à moyen terme », Budget de l’Ontario 2018.

[5] Voir l’annexe Échelles de notation de crédit.

[6] Moody’s et DBRS ont publié leur évaluation en avril, après le dépôt du Budget de l’Ontario 2018, tandis que S&P et Fitch ont attendu l’issue des élections ontariennes de 2018.

[7] Voir l’exposé des perspectives à l’annexe Renseignements sur les agences de notation.

[8] Le système intergouvernemental du Canada laisse une marge de manœuvre financière considérable aux provinces. Ces dernières sont libres d’établir elles-mêmes leurs revenus et dépenses – une liberté importante. De plus, elles ont de bonnes chances de recevoir un soutien financier du gouvernement fédéral advenant un défaut de paiement.

[9] Moody’s Investors Service, Moody’s changes outlook to negative on Ontario’s Aa2 ratings, 17 avril 2018.

[10] DBRS remarque que l’augmentation de la dette s’inscrit possiblement dans le contexte d’un fléchissement de l’économie, ou d’une détérioration des perspectives budgétaires par rapport à ce qu’avançait le budget de 2018. S&P signale que la cote risque de baisser si le fardeau de la dette provinciale, financée par les recettes fiscales, s’alourdit pour approcher la barre des 270 % du revenu d’exploitation. L’agence croit qu’une telle situation peut se produire si les revenus baissent sous l’effet d’un choc économique et que certaines politiques fiscales s’avèrent insoutenables, créant ainsi, hors immobilisations, des déficits financés par la dette. Moody’s indique que sa cote risque de baisser si la dette nette directe et indirecte de la province finit par dépasser les revenus de 240 %.

[11] Ontario, « Un gouvernement pour la population », discours du Trône, 12 juillet 2018.

[12] Moody’s n’a pas fait de déclaration publique après les élections. Un représentant de l’agence, Michael Yake, a cependant avisé le BRF que la cote de crédit de l’Ontario ne changeait pas; Moody’s attend des indications claires sur les orientations budgétaires du nouveau gouvernement. Pour lire le commentaire post-électoral de DBRS, consulter DBRS Limited, Ontario’s 2018 Provincial Election: Credit Neutral, Long-Term Risks Remain, 8 juin 2018.

[13] S&P Global Ratings, Province of Ontario Issuer Credit Rating Affirmed At ‘A+’ Following Election; Outlook Remains Stable, 25 juin 2018.Le BRF a aussi relevé la pression sur les dépenses du gouvernement de l’Ontario parmi les principaux risques financiers. Voir les Perspectives économiques et budgétaires du printemps 2018 et le commentaire Évaluation de l’emploi et des dépenses salariales au gouvernement de l’Ontario.

[14] Fitch Ratings, Fitch Affirms Province of Ontario, Canada’s IDR at ‘AA-‘; Outlook Revised to Negative, 15 juin 2018.

[15] DBRS Limited, DBRS Confirms Province of Ontario at AA (low) and R-1 (middle), Stable Trends, 24 avril 2018. Voir la note de bas de page no 10.

[16] Ces variables comprennent le ratio de la dette au revenu et le ratio des dépenses au revenu.

[17] On obtient la cote de crédit moyenne en plaçant d’abord les cotes (en lettres) sur l’échelle normalisée puis en convertissant le résultat en valeurs numériques, où 1 est la cote la plus élevée et 17 la plus basse (voir la matrice de conversion à l’annexe Échelles de notation de crédit), après quoi la valeur moyenne est reconvertie en cote en lettres. Par exemple, les cotes décernées à l’Ontario par S&P, DBRS, Fitch et Moody’s ont respectivement une valeur numérique de 5, 4, 4 et 3, pour une moyenne de 4, ce qui donne la cote en lettres « AA- ». À noter que la cote de crédit moyenne ne reflète pas les perspectives, seulement les cotes elles-mêmes.

[18] M. Steiner et V.G. Heinke, « Event Study Concerning International Bond Price Effects of Credit Rating Actions », International Journal of Finance & Economics, vol. 6, no 2, 2001, p. 139 à 157.

[19] D. Kliger et O. Sarig, « The Information Value of Bond Ratings », Journal of Finance, vol. 25, no 6, 2000, p. 2879 à 2902.

[20] On compte parmi ces données les cinq grandes catégories énumérées à l’annexe Renseignements sur les agences de notation. Il y a beaucoup d’autres facteurs importants pour déterminer les coûts d’emprunt, comme l’échéance ou la taille de l’obligation et le fait qu’elle soit rachetable ou non. Pour en savoir plus, voir R. Cantor, F. Packer et K. Cole, Split Ratings and the Pricing of Credit Risk, Federal Reserve Bank of New York, Research Paper No. 9711, 1997.

[21] R. Cantor et F. Packer, « Determinants and Impacts of Sovereign Credit Ratings », Federal Reserve Bank of New York Economic Policy Review, 1996, p. 37 à 54.

[22] L. Liu et K.S. Tan, Subnational Credit Rating: A Comparative Review, Banque mondiale, document de travail de recherche sur les politiques no WPS5013, 2009.