Résumé

- La dette du gouvernement de l’Ontario (la « province ») est évaluée par quatre grandes agences de notation internationales, lesquelles se fondent sur les perspectives économiques et financières de l’Ontario ainsi que sur les risques futurs. La cote de crédit qu’elles établissent traduit leur opinion sur la capacité de la province à remplir les obligations financières que lui impose sa dette.

- Depuis le dernier rapport du BRF sur la cote de crédit, publié en janvier 2023, les quatre agences de notation ont maintenu la cote décernée à la province dans leurs évaluations actualisées. En général, elles continuent de considérer la province comme un emprunteur de catégorie investissement ayant une capacité « extrêmement forte » à remplir ses engagements financiers.

- En plus de confirmer la cote de crédit de la province, trois des quatre agences de notation ont fait passer la perspective associée à leur cote pour l’Ontario de stable à positive. Une perspective positive indique qu’un relèvement de la cote de crédit de la province est probable au cours des deux prochaines années et reflète l’opinion des agences de notation selon laquelle les perspectives budgétaires de l’Ontario se sont améliorées, avec un retour plus rapide à l’équilibre budgétaire et un fardeau de la dette moins lourd que ce qui avait été prévu auparavant.

- Les agences de notation ont souligné que la solide cote de crédit de l’Ontario reposait sur la taille et le caractère diversifié de son économie, ses importantes liquidités et sa gestion prudente de la dette. De plus, le cadre fédéral-provincial du Canada confère aux provinces la souplesse nécessaire pour rajuster leur politique fiscale et leurs dépenses de programmes, en plus de leur faire bénéficier de revenus prévisibles provenant de transferts fédéraux. Cependant, les agences ont également souligné des facteurs ayant une incidence négative sur la cote de crédit de l’Ontario, notamment l’affaiblissement de la situation macroéconomique nationale et mondiale, le fardeau élevé de la dette de la province et les pressions liées aux dépenses.

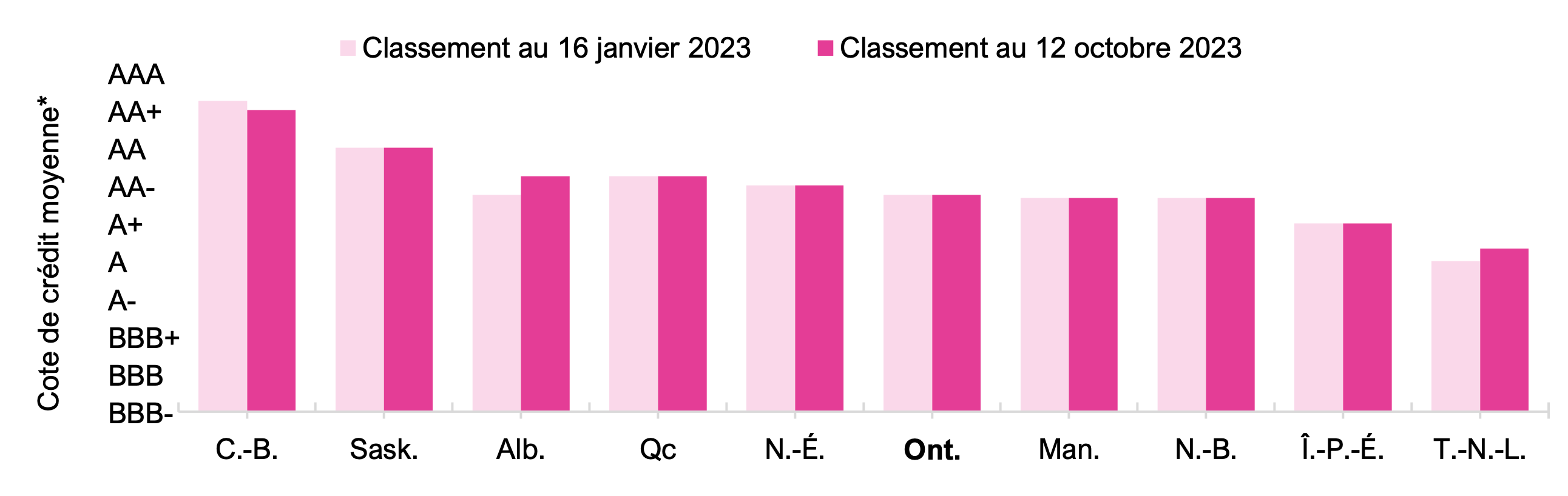

- La cote de crédit moyenne de l’Ontario se classe au sixième rang des provinces, alors qu’elle était au cinquième rang selon le dernier rapport du BRF sur la cote de crédit. La Colombie-Britannique, la Saskatchewan, l’Alberta, le Québec et la Nouvelle-Écosse affichent une cote de crédit moyenne supérieure à celle de l’Ontario.

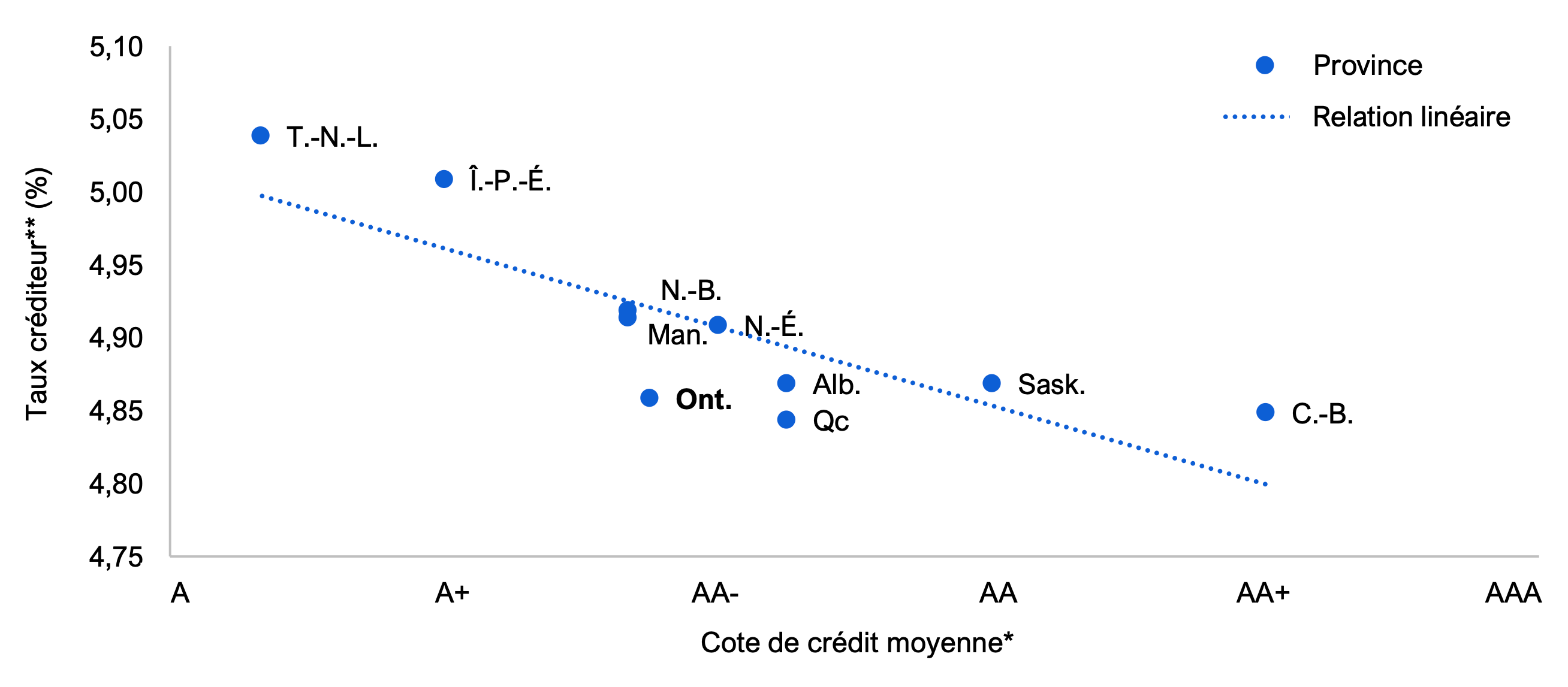

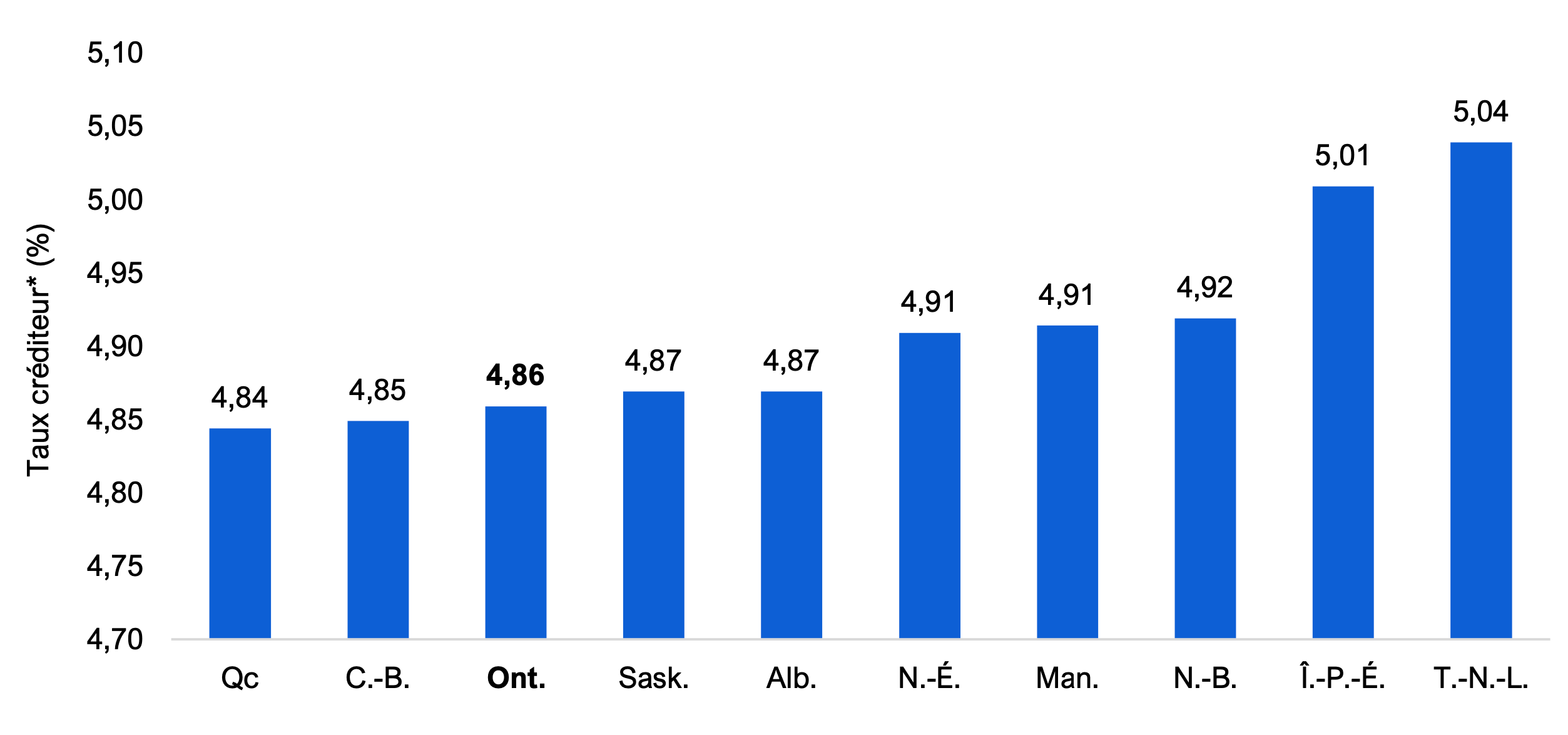

- Bien que les provinces ayant une meilleure cote de crédit bénéficient généralement de taux créditeurs plus faibles, les coûts d’emprunt de l’Ontario sont inférieurs à ceux de toutes les provinces, à l’exception du Québec et de la Colombie-Britannique, même si la province se situe au sixième rang pour ce qui est de sa cote de crédit.

Introduction

La dette du gouvernement de l’Ontario (la « province ») est évaluée par quatre grandes agences de notation internationales : Moody’s Investors Service (Moody’s), S&P Global Ratings (S&P), DBRS Morningstar (DBRS) et Fitch Ratings (Fitch). Les cotes de crédit qu’elles attribuent reflètent leur opinion sur la capacité de la province à remplir ses obligations financières liées à la dette et sont fondées sur leur évaluation des perspectives économiques et financières de l’Ontario, ainsi que des risques futurs. En règle générale, les agences de notation mettent à jour chaque année leur évaluation de la cote de crédit et de la perspective de l’Ontario.

Les investisseurs se fondent sur les cotes de crédit pour évaluer le risque qu’un emprunteur donné ne respecte pas ses obligations financières liées à la dette. Ce risque se reflète dans le taux d’intérêt payé par la province. En général, une cote de crédit élevée est associée à des coûts d’emprunt plus faibles, et à l’inverse, une cote plus faible est associée à des coûts d’emprunt plus élevés.

Le rapport du BRF sur la cote de crédit fait le point sur la cote de crédit actuelle de l’Ontario et sa perspective, et résume les thèmes communs que les quatre agences de notation ont soulignés : les attentes de ces agences concernant les perspectives économiques et financières de la province; les facteurs positifs et négatifs qui contribuent à la cote de crédit de l’Ontario; et les facteurs qui pourraient entraîner une modification de la cote de crédit ou de la perspective. Le rapport compare également la cote de crédit et les coûts d’emprunt de l’Ontario à ceux des autres provinces canadiennes.

Maintien de la cote de crédit de l’Ontario; trois agences de notation l’ont assortie d’une perspective positive

En mars 2023, la province a rendu public le budget de l’Ontario de 2023, qui prévoyait des déficits de 2,2 milliards de dollars en 2022-2023 et de 1,3 milliard de dollars en 2023-2024, ainsi qu’un retour à des excédents en 2024-2025 et 2025-2026. Ces projections constituent des améliorations notables par rapport à celles présentées un an plus tôt dans le budget de 2022.

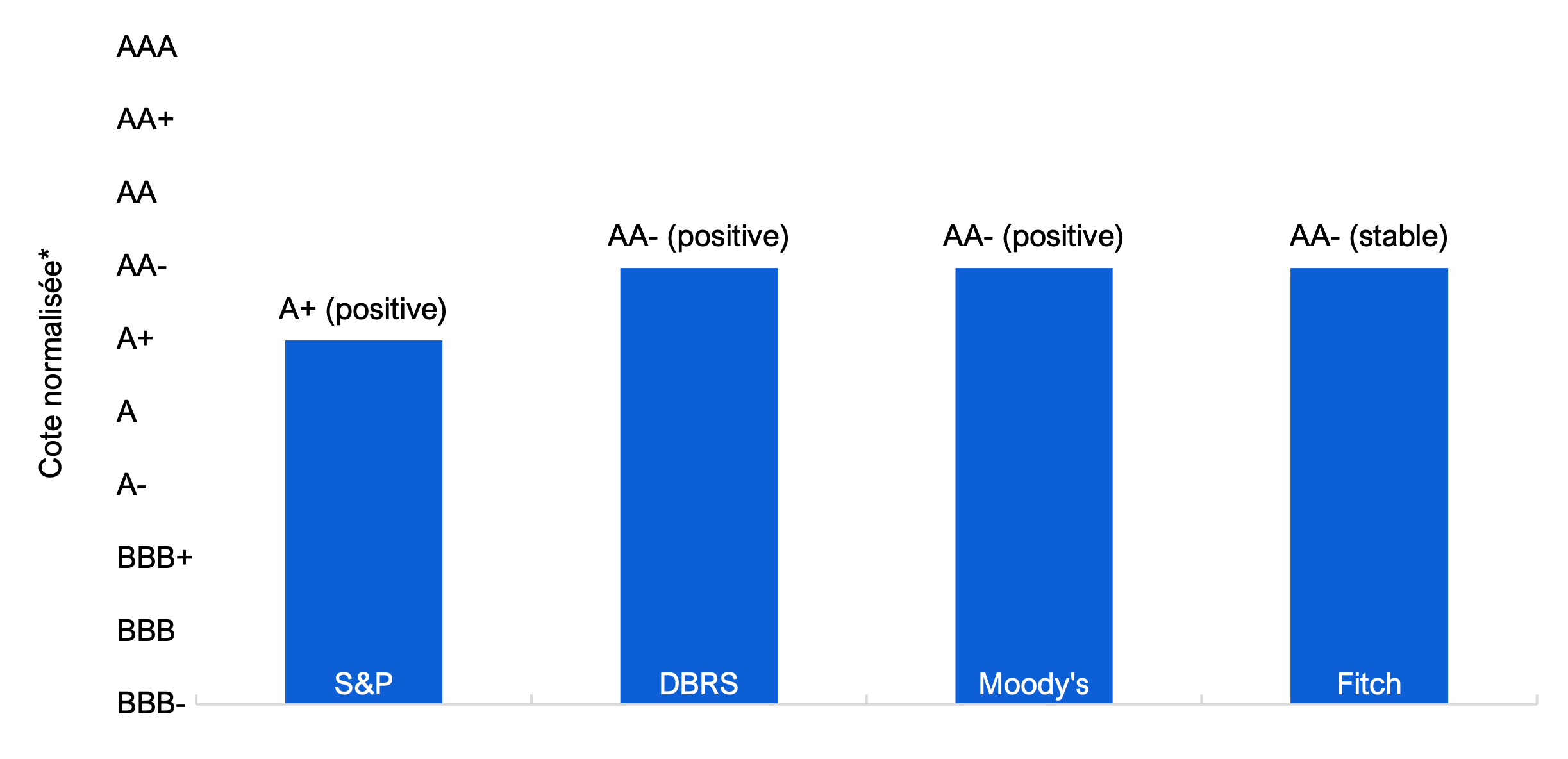

À la suite de ces améliorations des perspectives de la province, les quatre agences de notation ont publié des évaluations mises à jour, et chacune a confirmé la cote de crédit de l’Ontario. Selon une échelle normalisée[1], la dette de l’Ontario demeure cotée AA- (capacité extrêmement élevée, emprunteur de la catégorie investissement – quatrième meilleure cote) par trois des quatre agences de notation et A+ (capacité très élevée, emprunteur de la catégorie investissement – cinquième meilleure cote) par S&P.

Figure 1 Maintien de la cote de crédit de l’Ontario attribuée par toutes les agences de notation

* Voir letableau 2 pour le barème de conversion des cotes de crédit du BRF. Les perspectives des agences de notation figurent entre parenthèses.

Sources : S&P, DBRS, Fitch, Moody’s et BRF.

Bien que les cotes de crédit de la province soient restées inchangées, trois des quatre agences de notation (DBRS, Moody’s et S&P) ont révisé la perspective de crédit de l’Ontario, la faisant passer de stable à positive. Une perspective positive indique généralement la possibilité d’un relèvement de la cote de crédit[2]. Elle reflète l’opinion des agences de notation selon laquelle les perspectives budgétaires de l’Ontario se sont améliorées, avec un retour plus rapide à l’équilibre budgétaire et un fardeau de la dette moins lourd que ce qui avait été prévu auparavant.

D’après les trois agences de notation qui ont fait passer la perspective de la province à positive, l’amélioration continue de la situation financière pourrait donner lieu à un relèvement de la cote. Plus précisément :

- DBRS espère que l’amélioration de la gestion financière de la province se poursuivra, en soulignant que les hausses récentes des revenus n’ont pas été compensées par de nouvelles dépenses permanentes, ce qui s’est traduit par des soldes budgétaires plus importants.

- Moody’s attend de la province qu’elle demeure proche de l’équilibre budgétaire et qu’elle continue à réduire le fardeau de sa dette.

- S&P espère que la province réduira son déficit après amortissement[3] et stabilisera le fardeau de sa dette.

Cependant, les agences de notation ont également précisé qu’une action de notation négative, y compris une révision des perspectives à stable, pourrait avoir lieu si des performances économiques et financières plus faibles que prévu entraînaient une augmentation du fardeau de la dette.

Après ces évaluations, la province a publié en septembre ses Comptes publics de 2022-2023, qui font état d’un déficit budgétaire de 5,9 milliards de dollars pour 2022-2023, soit une hausse inattendue de 3,7 milliards de dollars par rapport à la projection provisoire du déficit budgétaire figurant dans le budget de 2023[4]. Les agences de notation tiendront compte des résultats présentés dans les Comptes publics, ainsi que des perspectives financières et d’endettement dans le document Perspectives économiques et revue financière de l’Ontario 2023 et dans le budget de l’Ontario de 2024, pour mettre à jour les cotes de crédit et perspectives de la province.

Facteurs influant sur la cote de crédit de l’Ontario

Dans leurs évaluations, les agences de notation ont fait état des facteurs positifs et négatifs qui ont influé sur la cote de crédit de l’Ontario.

Facteurs positifs

Les agences de notation ont souligné que la solide cote de crédit de l’Ontario reposait sur la taille et le caractère diversifié de son économie, ses importantes liquidités et sa gestion prudente de la dette. De plus, le cadre fédéral-provincial du Canada confère aux provinces la souplesse nécessaire pour rajuster leur politique fiscale et leurs dépenses de programmes, en plus de leur faire bénéficier de revenus continus et prévisibles provenant de transferts fédéraux.

Économie

L’Ontario possède une économie importante et diversifiée, tant dans le secteur manufacturier que dans celui des services, et elle entretient de solides relations commerciales en Amérique du Nord et dans le monde. L’économie provinciale bénéficie également de facteurs démographiques et de richesse favorables, notamment son fort taux d’immigration internationale nette et son PIB par habitant élevé. Moody’s et S&P ont également souligné la transition de la province vers une économie durable, notamment ses efforts visant à se positionner en tant que fournisseur d’acier propre et à attirer des investissements de la part de constructeurs mondiaux de véhicules électriques et de fournisseurs de batteries. Ces facteurs contribuent à une production de revenus fiables et solides pour la province.

Liquidités et gestion de la dette

La province dispose d’importantes réserves de liquidités pour s’assurer qu’elle peut s’acquitter de ses obligations à court terme en période de tension sur les marchés financiers. Elle dispose également d’un accès solide aux marchés d’emprunt nationaux et internationaux, et d’un programme de gestion prudente de la dette, qui vise à limiter l’incidence sur sa dette des risques liés au refinancement, aux variations des taux d’intérêt et aux fluctuations des taux de change[5].

Cadre fédéral-provincial

Le cadre fédéral-provincial confère à l’Ontario une souplesse financière considérable pour rajuster à la fois sa politique fiscale et ses dépenses de programmes, ce qui lui permet de générer des revenus ou de réduire ses dépenses en cas de difficultés financières. La province reçoit également des paiements de transfert continus et prévisibles de la part du gouvernement fédéral; ces paiements viennent compléter les sources de revenus qui lui sont propres (p. ex., les revenus fiscaux, les revenus des entreprises publiques et d’autres revenus non fiscaux). De plus, les agences de notation considèrent que la forte probabilité d’un soutien exceptionnel du gouvernement fédéral en cas de crise a une incidence positive sur la cote de crédit de la province.

Facteurs négatifs

Les agences de notation ont également souligné des facteurs ayant une incidence négative sur la cote de crédit de la province, notamment l’affaiblissement de la situation macroéconomique, le fardeau élevé de sa dette et les pressions liées aux dépenses.

Situation macroéconomique

La province reste confrontée à des défis liés à la détérioration des perspectives macroéconomiques nationales et mondiales, qui pourraient avoir des répercussions négatives sur ses résultats financiers. Dans son dernier budget, la province a prévu un ralentissement économique en 2023 suivi d’une reprise modeste en 2024, mais des facteurs tels que l’inflation et les taux d’intérêt élevés, le ralentissement du commerce mondial et l’instabilité géopolitique persistante font peser des risques baissiers sur ses projections financières.

Fardeau de la dette

Le fardeau de la dette de l’Ontario, qui mesure la dette en pourcentage du PIB ou des revenus, est élevé par rapport à d’autres gouvernements régionaux ayant des cotes de crédit comparables. Les agences de notation ont souligné que le plan d’immobilisations de la province est un facteur qui contribue à l’endettement élevé de l’Ontario, lequel devrait rester important malgré l’amélioration des résultats budgétaires. Ce fardeau élevé de la dette fait en sorte que si les taux d’intérêt connaissaient une hausse plus importante que prévu ou restaient élevés pendant plus longtemps, la province pourrait être confrontée à de plus grandes pressions budgétaires attribuables aux frais d’intérêt.

Pressions liées aux dépenses

Le gouvernement est confronté à des pressions liées aux dépenses en raison des revendications salariales du secteur public dues à une forte inflation, des pénuries de personnel dans le secteur des soins de santé et des augmentations salariales rétroactives liées à la loi 124[6]. Ces pressions pourraient conduire à des résultats budgétaires moins favorables que ceux prévus par le gouvernement. S&P a indiqué que le gouvernement a de bons antécédents en matière de respect de ses objectifs financiers, mais Moody’s[7] a souligné que la province sous-estime peut-être les coûts à engager relativement à ces pressions.

L’Ontario au sixième rang des provinces pour sa cote de crédit

Depuis le dernier rapport du BRF sur la cote de crédit, les cotes de l’Alberta et de Terre-Neuve-et-Labrador ont été relevées, tandis que celle de la Colombie-Britannique a été revue à la baisse. En raison du relèvement de la cote de l’Alberta, la cote de crédit moyenne de l’Ontario est passée du cinquième au sixième rang parmi les provinces.

Figure 2 AChangement de la cote de crédit de l’Alberta, de la Colombie-Britannique et de Terre-Neuve-et-Labrador

Voir le tableau 1 pour les cotes de crédit provinciales attribuées par les agences de notation et le tableau 2 pour le barème de conversion des cotes de crédit du BRF.

Sources : DBRS, Fitch, Moody’s, S&P et BRF.

Provinces dont la cote de crédit a été modifiée

- S&P a abaissé la cote de la Colombie-Britannique[8], avec une perspective qui est passée de stable à négative. Cet abaissement de la cote et de la perspective reflète l’opinion de S&P selon laquelle l’augmentation des dépenses de programmes de la Colombie-Britannique et l’important plan d’immobilisations prévu dans son budget de 2023 annuleront les gains budgétaires antérieurs, ce qui se traduira par des déficits plus élevés et un alourdissement du fardeau de la dette.

- DBRS[9] et Moody’s[10] ont relevé la cote de l’Alberta, alors que Fitch[11] a fait passer sa perspective de stable à positive. Ces changements résultent de l’amélioration des perspectives du budget et de la dette de l’Alberta, grâce à la vigueur du secteur de l’énergie, aux prix élevés du pétrole et au nouveau cadre budgétaire de l’Alberta[12].

- DBRS a relevé la cote de crédit de Terre-Neuve-et-Labrador[13] compte tenu d’une amélioration des perspectives financières de la province, de la stabilisation du fardeau de sa dette et de la dissipation des inquiétudes relatives au projet hydroélectrique deMuskrat Falls, qui est devenu pleinement opérationnel cette année.

Provinces dont la perspective a été modifiée

- DBRS[14], Moody’s[15] et S&P[16] ont fait passer la perspective de l’Ontario de stable à positive en se fondant sur les perspectives financières plus favorables de la province, selon lesquelles il y aura un retour plus rapide à l’équilibre budgétaire et un fardeau de la dette plus faible que ce qui avait été prévu auparavant.

- S&P a fait passer la perspective du Nouveau-Brunswick de stable à positive[17]. Ce changement de perspective reflète l’opinion de S&P selon laquelle le Nouveau-Brunswick a fait preuve d’une gestion financière prudente, qui permettra de dégager des excédents de fonctionnement et de stabiliser le fardeau de la dette.

- S&P a fait passer la perspective de l’Île-du-Prince-Édouard de stable à positive[18]. Cette perspective positive reflète les attentes de S&P quant à l’amélioration des résultats budgétaires, attribuée à une forte croissance économique, à une augmentation régulière de la population et à l’engagement du gouvernement en faveur de la viabilité budgétaire.

Cotes de crédit et coûts d’emprunt des provinces

Les investisseurs se fondent sur les cotes de crédit pour évaluer la solvabilité d’un emprunteur, une cote de crédit plus élevée se traduisant généralement par des coûts d’emprunt plus faibles. Une comparaison entre les provinces montre une relation négative entre les cotes de crédit et les taux créditeurs, les provinces ayant des cotes de crédit plus élevées ayant tendance à obtenir des taux créditeurs plus faibles.

Figure 3 Les provinces ayant une cote de crédit élevée tendent à bénéficier de taux créditeurs plus faibles

Cotes de crédit en date du 12 octobre 2023. Voir le tableau 2pour le barème de conversion des cotes de crédit du BRF.

** Les taux créditeurs sont ceux des obligations à 10 ans, au 10 octobre 2023.

Sources : Office ontarien de financement, DBRS, Fitch, Moody’s, S&P et BRF.

Bien qu’il existe une relation négative générale entre les cotes de crédit et les taux créditeurs, il se peut qu’une province ait des taux créditeurs inférieurs à ceux d’une autre province ayant une meilleure cote de crédit. Par exemple, l’Ontario bénéficie de taux créditeurs inférieurs à ceux de toutes les autres provinces, sauf le Québec et la Colombie-Britannique, bien que sa cote de crédit se classe au sixième rang.

Figure 4 OLe taux créditeur de l’Ontario est inférieur à celui de toutes les provinces sauf le Québec et la Colombie-Britannique

* Les taux créditeurs sont ceux des obligations à 10 ans, au 10 octobre 2023.

Sources : Office ontarien de financement et BRF.

Les acteurs du marché s’appuient sur un large éventail de renseignements publics pour prendre leurs décisions en matière d’investissement, outre la cote de crédit d’une entité[19]. Ces renseignements comprennent les mêmes facteurs qui entrent dans l’établissement de la cote de crédit d’une entité, tels que la conjoncture économique, les résultats financiers et d’autres facteurs comme la durée de l’obligation jusqu’à l’échéance ou la taille de l’émission obligataire[20]. Il peut en résulter des différences entre les cotes de crédit et les taux créditeurs de différentes entités.

Annexe

| Province | S&P | DBRS | Moody’s | Fitch | Cote moyenne (1 = cote la plus élevée) |

|---|---|---|---|---|---|

| Colombie-Britannique | AA (négative) | AA élevé (stable) | Aaa (stable) | AA+ (stable) | 2,00 |

| Alberta | A+ (stable) | AA (stable) | Aa2 (stable) | AA- (positive) | 3,75 |

| Saskatchewan | AA (stable) | AA faible (stable) | Aa1 (stable) | AA (stable) | 3,00 |

| Manitoba | A+ (stable) | A élevé (stable) | Aa2 (stable) | 4,33 | |

| Ontario | A+ (positive) | AA faible (positive) | Aa3 (positive) | AA- (stable) | 4,25 |

| Québec | AA- (stable) | AA faible (stable) | Aa2 (stable) | AA- (stable) | 3,75 |

| Nouveau-Brunswick | A+ (positive) | A élevé (stable) | Aa2 (positive) | 4,33 | |

| Nouvelle-Écosse | AA- (stable) | A élevé (stable) | Aa2 (stable) | 4,00 | |

| Terre-Neuve-et-Labrador | A (stable) | A (stable) | A1 (stable) | 5,67 | |

| Île-du-Prince-Édouard | A (positive) | A (stable) | Aa2 (stable) | 5,00 |

| Description des cotes | Qualité du crédit | S&P | DBRS | Moody’s | Fitch | |

|---|---|---|---|---|---|---|

| Long terme | Long terme | Long terme | Long terme | Classement | ||

| Catégorie investissement | Capacité extrêmement élevée | AAA | AAA | Aaa | AAA | 1 |

| AA+ | AA élevé | Aa1 | AA+ | 2 | ||

| AA | AA | Aa2 | AA | 3 | ||

| AA- | AA faible | Aa3 | AA- | 4 | ||

| Capacité très élevée | A+ | A élevé | A1 | A+ | 5 | |

| A | A | A2 | A | 6 | ||

| A- | A faible | A3 | A- | 7 | ||

| Capacité élevée | BBB+ | BBB élevé | Baa1 | BBB+ | 8 | |

| BBB | BBB | Baa2 | BBB | 9 | ||

| BBB- | BBB faible | Baa3 | BBB- | 10 | ||

| Hors catégorie investissement | Spéculatif | BB+ | BB élevé | Ba1 | BB+ | 11 |

| BB | BB | Ba2 | BB | 12 | ||

| BB- | BB faible | Ba3 | BB- | 13 | ||

| B+ | B élevé | B1 | B+ | 14 | ||

| B | B | B2 | B | 15 | ||

| B- | B faible | B3 | B- | 16 | ||

| CCC | CCC | Caa | CCC | 17 |

Description des graphiques

| Agence de notation | Cote normalisée* |

|---|---|

| S&P | A+ (positive) |

| DBRS | AA- (positive) |

| Moody's | AA- (positive) |

| Fitch | AA- (stable) |

| Province | Cote de crédit moyenne* au 16 janvier 2023 | Cote de crédit moyenne* au 12 octobre 2023 |

|---|---|---|

| C.-B. | 1,75 | 2,00 |

| Sask. | 3,00 | 3,00 |

| Alb. | 4,25 | 3,75 |

| Qc | 3,75 | 3,75 |

| N.-É. | 4,00 | 4,00 |

| Ont. | 4,25 | 4,25 |

| Man. | 4,33 | 4,33 |

| N.-B. | 4,33 | 4,33 |

| Î.-P.-É. | 5,00 | 5,00 |

| T.-N.-L. | 6,00 | 5,67 |

| Province | Cote de crédit moyenne* | Taux créditeur** (%) |

|---|---|---|

| C.-B. | 2,00 | 4,85 |

| Sask. | 3,00 | 4,87 |

| Alb. | 3,75 | 4,87 |

| Qc | 3,75 | 4,84 |

| N.-É. | 4,00 | 4,91 |

| Ont. | 4,25 | 4,86 |

| Man. | 4,33 | 4,91 |

| N.-B. | 4,33 | 4,92 |

| Î.-P.-É. | 5,00 | 5,01 |

| T.-N.-L. | 5,67 | 5,04 |

| Province | Taux créditeur* (%) |

|---|---|

| Qc | 4,84 |

| C.-B. | 4,85 |

| Ont. | 4,86 |

| Sask. | 4,87 |

| Alb. | 4,87 |

| N.-É. | 4,91 |

| Man. | 4,91 |

| N.-B. | 4,92 |

| Î.-P.-É. | 5,01 |

| T.-N.-L. | 5,04 |

Notes de bas de page

[1] Pour voir l’échelle qu’emploie chaque agence, consultez dans l’annexe le tableau 2, Échelles des cotes de crédit des agences de notation. L’échelle normalisée du BRF se base sur la classification des cotes de crédit utilisée par S&P et Fitch.

[2] La perspective de la cote de crédit indique l’orientation probable de la cote de crédit d’un emprunteur au cours des deux prochaines années. La perspective peut être stable, négative ou positive. Une perspective stable indique une faible probabilité de modification de la cote de crédit, tandis qu’une perspective négative ou positive indique que la cote de crédit est susceptible d’être abaissée ou relevée. Toutefois, un changement dans la perspective d’une cote de crédit ne se traduira pas nécessairement par un changement de la cote de crédit actuelle.

[3] Les agences de notation procèdent généralement à des rajustements des chiffres publiés par la province. S&P rajuste les soldes de fonctionnement afin que les dépenses d’immobilisations soient considérées comme des dépenses encourues et non comme des dépenses amorties.

[4] Cette détérioration de 3,7 milliards de dollars par rapport à la projection budgétaire de 2023 résulte d’une baisse des revenus de 7,5 milliards de dollars, partiellement compensée par une réduction des dépenses de programmes de 2,8 milliards de dollars et une baisse des intérêts sur la dette de 1,0 milliard de dollars. Le déficit de 2022-2023 représente également la plus forte détérioration d’une année sur l’autre de la situation budgétaire de l’Ontario depuis la crise financière mondiale. La position budgétaire de l’Ontario s’est détériorée de 16,3 milliards de dollars de 2008-2009 à 2009-2010, au cours de la deuxième année de cette crise, tandis que la détérioration de 2021-2022 à 2022-2023 a été de 7,9 milliards de dollars.

[5] Le risque de refinancement est le risque qu’un emprunteur ne soit pas en mesure d’emprunter pour rembourser ses dettes actuelles. Le risque de taux d’intérêt est le risque que la fluctuation des taux d’intérêt cause une augmentation des frais de service de la dette. Le risque de taux de change est le risque que la fluctuation des taux de change de la dette libellée en devises entraîne une hausse des frais de service de la dette. Pour obtenir des précisions sur la façon dont l’Ontario gère ces risques, consultez la page Gestion des risques de l’Office ontarien de financement.

[6] La loi 124 est la Loi de 2019 visant à préserver la viabilité du secteur public pour les générations futures, qui limite les augmentations de salaire de base de la plupart des employés de la province à 1 % par année pendant une période de trois ans. Le 29 novembre 2022, la Cour supérieure de justice de l’Ontario a statué que la loi 124 était contraire à la Charte canadienne des droits et libertés et l’a déclarée nulle et sans effet. Bien que la Cour d’appel de l’Ontario ait entendu l’appel du gouvernement à la fin de juin 2023, certains employés du secteur public ont déjà reçu une rémunération rétroactive.

[7] Moody’s a également relevé les pressions politiques éventuelles résultant du coût élevé de la vie en Ontario, qui pourraient entraîner la mise en œuvre de politiques susceptibles de réduire les recettes ou d’augmenter les dépenses, en donnant comme exemple le prolongement de la réduction de la taxe sur l’essence ou le maintien de l’allégement du prix de l’électricité.

[8] Voir Province of British Columbia Downgraded To ‘AA’ From ‘AA+’ On Record Spending; Outlook Negative de S&P pour des précisions.

[9] Voir le communiqué de presse de DBRS sur l’action de notation concernant l’Alberta (en anglais) pour des précisions.

[10] Voir le rapport de Moody’s sur l’action de notation concernant l’Alberta (en anglais) pour des précisions.

[11] Voir le commentaire de Fitch sur l’action de notation concernant l’Alberta (en anglais) pour des précisions.

[12] Le nouveau cadre budgétaire exige des budgets annuels équilibrés, et une partie des excédents enregistrés doit être affectée au remboursement de la dette. Pour des précisions, voir la page 17 du plan financier 2023-2026 de l’Alberta (en anglais).

[13] Voir le communiqué de DBRS sur Terre-Neuve-et-Labrador (en anglais) pour des précisions.

[14] Voir le communiqué de DBRS sur l’Ontario (en anglais) pour des précisions.

[15] Voir l’action de notation concernant l’Ontario de Moody’s (en anglais) pour des précisions.

[16] Voir Province of Ontario Outlook Revised To Positive From Stable On Strong Budgetary Performance; ‘A+’ Ratings Affirmed de S&P pour des précisions.

[17] Voir Province of New Brunswick Outlook Revised To Positive From Stable, ‘A+’ Rating Affirmed On Strong Finances de S&P pour des précisions.

[18] Voir Province of Prince Edward Island Outlook Revised To Positive From Stable; ‘A’ Rating Affirmed On Improving Finances de S&P pour des précisions.

[19] Cantor, R., et F. Packer (1996). « Determinants and Impacts of Sovereign Credit Ratings », Federal Reserve Bank of New York Economic Policy Review, p. 37-54.

[20] Pour des précisions, voir Cantor, R., F. Packer, et K. Cole (1997), Split Ratings and the Pricing of Credit Risk, Federal Reserve Bank of New York, Research Paper No. 9711.