Résumé

- La dette de l’Ontario est évaluée par quatre grandes agences de notation internationales[1], lesquelles examinent les perspectives financières et économiques de la province ainsi que les risques futurs. La cote de crédit qu’elles établissent traduit leur opinion sur la capacité de l’Ontario d’honorer les obligations financières que lui impose sa dette.

- Bien que la pandémie de COVID-19 ait affaibli la position financière de l’Ontario, les quatre agences de notation ont récemment maintenu la cote qu’elles lui avaient décernée dans leurs évaluations actualisées et indiqué que les perspectives de l’Ontario étaient stables.

- Les agences de notation ont souligné que la taille et le caractère diversifié de l’économie ontarienne, la souplesse dont dispose le gouvernement pour rajuster sa politique fiscale et son programme de dépenses, ainsi que les importantes liquidités de la province et sa prudente gestion de la dette, étaient les principaux facteurs soutenant le maintien de la cote de crédit de l’Ontario, malgré l’important fardeau de sa dette et la période prolongée de déficits budgétaires prévue.

- Les agences de notation ont toutes évoqué des risques qui pourraient entraîner un abaissement de la cote de crédit de l’Ontario, plus particulièrement l’alourdissement du fardeau de la dette ou la détérioration de l’abordabilité de la dette. Plusieurs d’entre elles ont aussi souligné que le plan du gouvernement prévoyant un redressement sur une période prolongée et le retour à l’équilibre budgétaire en 2029-2030 exposait les finances de la province à des risques si un ralentissement économique devait survenir.

- Si la cote de crédit de l’Ontario est demeurée inchangée durant la pandémie, plusieurs autres provinces ont quant à elles vu la leur abaisser. Par conséquent, quand on la compare à celle des autres provinces, la cote de crédit de l’Ontario s’est légèrement améliorée en 2021, passant de la sixième à la cinquième position.

Maintien de la cote de crédit de l’Ontario

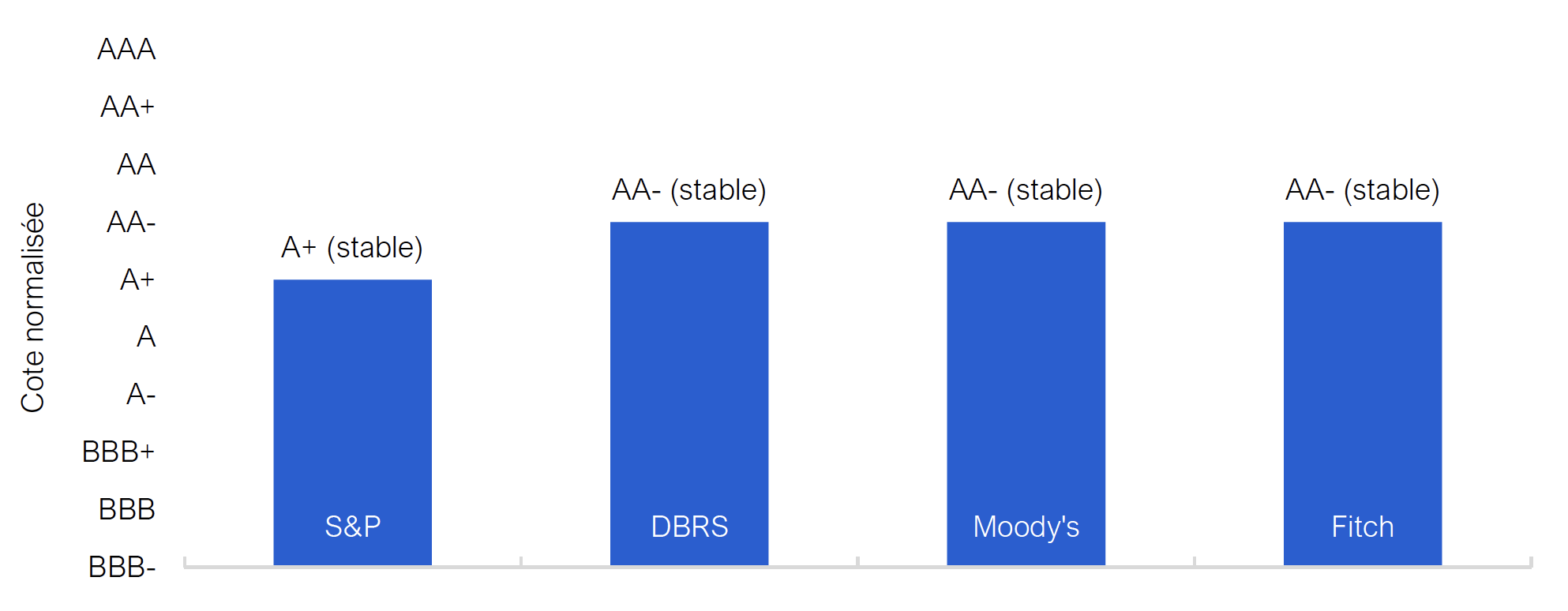

Malgré une importante détérioration des finances de l’Ontario en raison de la pandémie de COVID-19, les quatre agences de notation ont récemment maintenu la cote de crédit et les perspectives de la province. En général, elles continuent d’évaluer l’Ontario comme un emprunteur de catégorie investissement de « première qualité ».

Figure 1 La cote de crédit 2021 de l’Ontario est demeurée inchangée durant la pandémie de COVID-19

Source : S&P, DBRS, Fitch, Moody’s et BRF.

Description accessible

| Agence denotation de crédit | Cote normalisée |

|---|---|

| S&P | A+ (stable) |

| DBRS | AA- (stable) |

| Moody’s | AA- (stable) |

| Fitch | AA- (stable) |

Selon une échelle normalisée[2], la dette de l’Ontario est actuellement cotée AA- (4e rang des cotes les plus élevées) par trois des quatre agences de notation et A+ (5e rang des cotes les plus élevées) par S&P. Toutes les agences ont indiqué que les perspectives de crédit de l’Ontario demeurent stables, signe qu’un changement de la cote à moyen terme est peu probable.

Les quatre agences ont souligné que la solide cote de crédit de l’Ontario reposait sur la taille et le caractère diversifié de son économie, sur la souplesse dont dispose le gouvernement pour rajuster sa politique fiscale et son programme de dépenses ainsi que sur les importantes liquidités[3] de la province et sa prudente gestion de la dette. Elles sont aussi noté, parmi les facteurs ayant une incidence négative sur la cote de crédit de la province, le fardeau de sa dette et l’horizon de déficits budgétaires prévu, tous deux s’étant grandement alourdis en raison de la pandémie de COVID-19.

La cote attribuée à la province est aussi une indication que les agences de notation estiment qu’à mesure que les répercussions de la pandémie s’estomperont, les résultats financiers de l’Ontario s’amélioreront. La plus forte croissance économique devrait accroître les revenus, tandis qu’on assistera à une diminution des dépenses temporaires liées à la COVID, ce qui devrait se traduire par une diminution du déficit et des emprunts. Les agences s’attendent également à ce que le gouvernement revienne à l’approche de restriction des dépenses d’avant la pandémie, qui avait été mise en veilleuse en raison de la crise sanitaire[4].

Avant la publication du budget de l’Ontario 2021, les quatre agences de notation avaient souligné que la future cote de la province était fortement tributaire d’un plan d’assainissement des finances publiques pour l’après-pandémie. Bien que le budget ait proposé un plan de redressement prévoyant le rétablissement de l’équilibre budgétaire d’ici 2029-2030, la plupart des agences ont indiqué qu’elles continueraient de suivre les mises à jour économiques et financières de la province afin d’obtenir plus de précisions sur les mesures prises pour assainir les finances publiques.

Risques qui pèsent sur la cote de crédit de l’Ontario

Les agences ont indiqué qu’il existe des facteurs pouvant faire hausser ou baisser la cote de crédit de l’Ontario. Voici les facteurs qui pourraient entraîner une révision négative de la cote de crédit :

- Alourdissement du fardeau de la dette : Cet alourdissement pourrait être attribuable à la faiblesse des résultats financiers ou aux risques liés aux politiques[5], ce qui ferait diminuer les revenus ou augmenter les dépenses.

- Détérioration de l’abordabilité de la dette : Des augmentations plus importantes que prévu du niveau d’endettement ou des taux d’intérêt pourraient faire grimper les paiements d’intérêts et ainsi rendre la dette de l’Ontario moins abordable.

- Horizon du plan de redressement : Le plan du gouvernement de rétablir l’équilibre budgétaire d’ici 2029-2030 fait l’objet d’un degré d’incertitude important et offre peu de marge de manœuvre si un ralentissement économique devait survenir.

Trois agences ont fait état de certaines conditions qui pourraient avoir un effet positif sur la cote de crédit. Moody’s a indiqué qu’un plan financier qui aurait pour effet un décroissement important de la trajectoire du fardeau de la dette pourrait donner lieu à une révision à la hausse de la cote, tandis que S&P a signalé que des résultats financiers soutenus et la stabilisation du fardeau de la dette pourraient se traduire par des perspectives positives ou un relèvement de la cote. Pour sa part, Fitch a indiqué qu’une croissance économique plus forte, une augmentation des revenus ou des déficits fédéraux moins importants (Fitch intègre la proportion de la dette fédérale attribuable à l’Ontario dans son évaluation de la qualité du crédit) pourraient rehausser la cote de crédit.

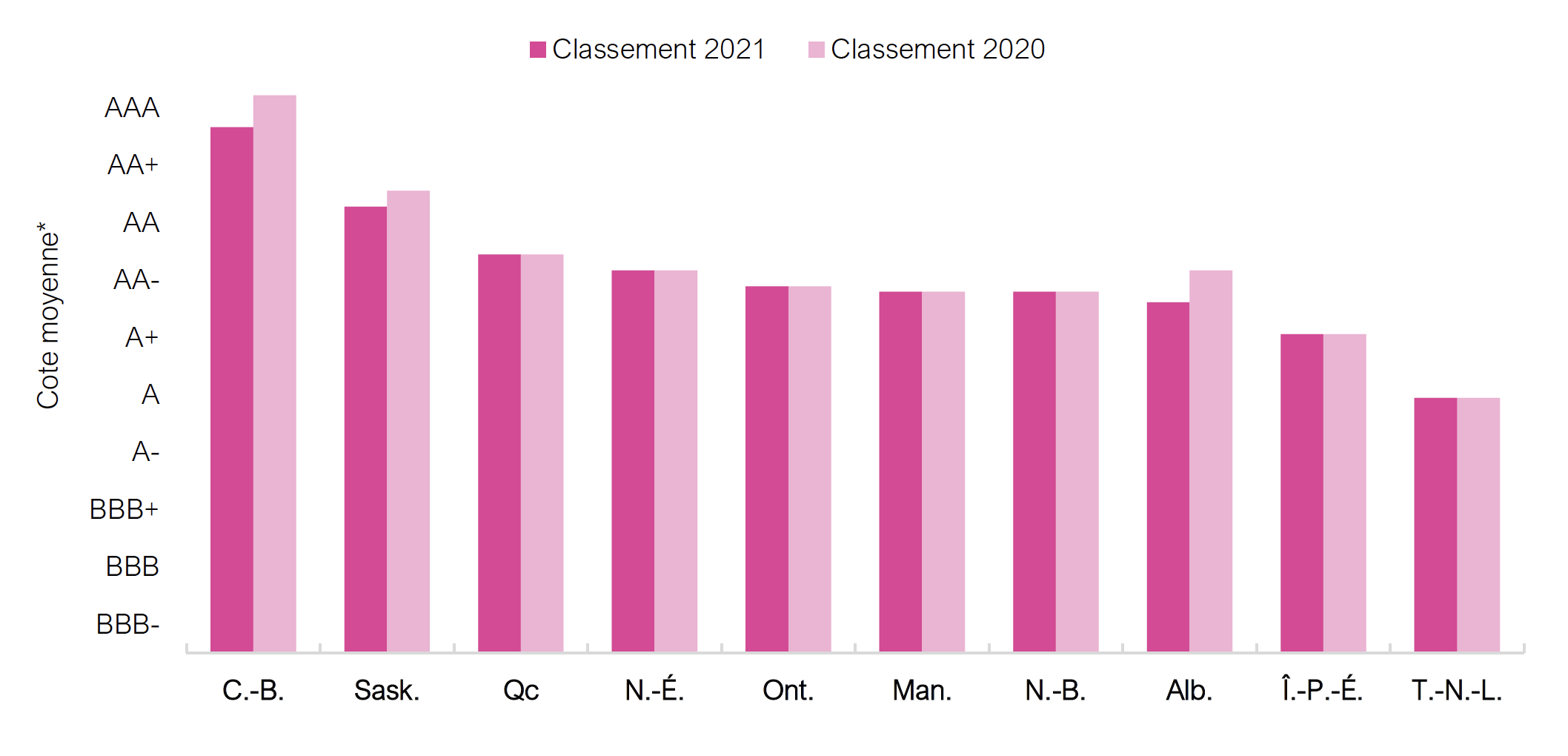

La cote de crédit de l’Ontario s’améliore relativement à celle des autres provinces

Malgré que l’Ontario ait connu une hausse importante de ses déficits, actuels et projetés, et de sa dette en raison de la pandémie de COVID-19, sa cote de crédit est demeurée inchangée. Cela n’a pas été le cas pour d’autres provinces. Depuis la dernière mise à jour du BRF en août 2020, trois provinces, soit l’Alberta, la Colombie-Britannique et la Saskatchewan, ont vu leur cote abaissée.

La révision à la baisse pour les deux provinces les plus hautement cotées (la Colombie-Britannique et la Saskatchewan) a rétréci l’écart entre les provinces. La cote de crédit moyenne de l’Alberta est descendue en dessous de celle de l’Ontario, faisant passer cette dernière au cinquième rang parmi les provinces.

Ces réductions de cote sont le reflet de la détérioration de la situation financière de ces provinces à la suite de la pandémie.

- La cote de l’Alberta a été révisée à la baisse par Moody’s[6] en octobre 2020, passant de AA à AA- (quatrième plus haute cote), et par S&P[7] en mai 2021, passant de A+ à A (sixième plus haute cote). Les deux agences ont fait mention des répercussions de la pandémie sur les déficits budgétaires de la province qui, déjà avant la pandémie, ne s’était pas remise de la chute des cours du pétrole qui avait commencé en 2014. Sur une note plus positive, Fitch a révisé les perspectives de crédit de l’Alberta, qui sont passées de négatives à stables, en s’appuyant sur les récentes tendances qui laissent présager une reprise plus forte que prévu dans le budget de l’Alberta[8].

- La cote de la Colombie-Britannique a été révisée la baisse par Fitch[9] en juin 2021 et par S&P[10] en juillet 2021 – les deux agences ont évoqué les répercussions de la pandémie sur le fardeau de la dette de la province pour faire passer sa cote de AAA à AA+ (deuxième plus haute cote).

- La cote de crédit de la Saskatchewan a été réévaluée à la baisse par Moody’s[11] en mai 2021, passant de AAA à AA+ (deuxième plus haute cote). La décision de l’agence s’appuyait sur les déficits budgétaires pluriannuels qui, combinés à d’importantes dépenses en immobilisations, ont alourdi le fardeau de la dette de la province. Cette décotation était aussi le reflet des niveaux de liquidités plus faibles de la Saskatchewan.

Figure 2 Les révisions à la baisse des cotes depuis 2020 ont rétréci l’écart entre les provinces

* Voir leTableau 2 pour le barème de conversion des cotes.

Source : DBRS, Fitch, Moody’s, S&P et BRF.

Description accessible

| Province | Classement 2021 * | Classement 2020 * |

|---|---|---|

| C.-B. | 1,75 | 1,25 |

| Sask. | 3,00 | 2,75 |

| Qc | 3,75 | 3,75 |

| N.-É. | 4,00 | 4,00 |

| Ont. | 4,25 | 4,25 |

| Man. | 4,33 | 4,33 |

| N.-B. | 4,33 | 4,33 |

| Alb. | 4,50 | 4,00 |

| Î.-P.-É. | 5,00 | 5,00 |

| T.-N-L. | 6,00 | 6,00 |

Annexe

| Province | S&P | DBRS | Moody’s | Fitch | Cote moyenne (1 = cote la plus élevée) |

|---|---|---|---|---|---|

| Colombie-Britannique | AA+ (stable) | AA élevé (stable) | Aaa (stable) | AA+ (stable) | 1,75 |

| Alberta | A (stable) | AA faible (négative) | Aa3 (stable) | AA- (stable) | 4,50 |

| Saskatchewan | AA (stable) | AA faible (stable) | Aa1 (stable) | AA (stable) | 3,00 |

| Manitoba | A+ (stable) | A élevé (stable) | Aa2 (stable) | 4,33 | |

| Ontario | A+ (stable) | AA faible (stable) | Aa3 (stable) | AA- (stable) | 4,25 |

| Québec | AA- (stable) | AA faible (stable) | Aa2 (stable) | AA- (stable) | 3,75 |

| Nouveau-Brunswick | A+ (stable) | A élevé (stable) | Aa2 (stable) | 4,33 | |

| Nouvelle-Écosse | AA- (stable) | A élevé (stable) | Aa2 (stable) | 4,00 | |

| Terre-Neuve-et-Labrador | A (négative) | A faible (négative) | A1 (négative) | 6,00 | |

| Île-du-Prince-Édouard | A (stable) | A (stable) | Aa2 (stable) | 5,00 |

| Description des cotes | Qualité du crédit | S&P | DBRS | Moody’s | Fitch | |

|---|---|---|---|---|---|---|

| Long terme | Long terme | Long terme | Long terme | Classement | ||

| Catégorie investissement | Première qualité | AAA | AAA | Aaa | AAA | 1 |

| AA+ | AA élevé | Aa1 | AA+ | 2 | ||

| AA | AA | Aa2 | AA | 3 | ||

| AA- | AA faible | Aa3 | AA- | 4 | ||

| Haute qualité | A+ | A élevé | A1 | A+ | 5 | |

| A | A | A2 | A | 6 | ||

| A- | A faible | A3 | A- | 7 | ||

| Fort | BBB+ | BBB élevé | Baa1 | BBB+ | 8 | |

| BBB | BBB | Baa2 | BBB | 9 | ||

| BBB- | BBB faible | Baa3 | BBB- | 10 | ||

| Hors catégorie investissement | Spéculatif | BB+ | BB élevé | Ba1 | BB+ | 11 |

| BB | BB | Ba2 | BB | 12 | ||

| BB- | BB faible | Ba3 | BB- | 13 | ||

| B+ | B élevé | B1 | B+ | 14 | ||

| B | B | B2 | B | 15 | ||

| B- | B faible | B3 | B- | 16 | ||

| CCC | CCC | Caa | CCC | 17 |

Notes de bas de page

[1] Les quatre agences de notation sont Moody’s Investors Service (Moody’s), S&P Global Ratings (S&P), DBRS Limited (DBRS) et Fitch Ratings (Fitch). Elles examinent en continu la cote de crédit de la province et publient habituellement une mise à jour de leur évaluation de ses finances et de la qualité de son crédit chaque année, en fonction des derniers rapports et états financiers du gouvernement, ainsi que de leurs opinions sur les perspectives et les risques.

[2] Consulter le Tableau 2 en annexe, intitulé Échelles des cotes de crédit des agences de notation, pour voir l’échelle employée par chaque agence. L’échelle normalisée du BRF se base sur la classification des cotes de crédit utilisée par S&P et Fitch.

[3] Les agences considèrent aussi la forte probabilité d’un soutien du gouvernement fédéral en cas de crise de liquidités comme ayant une incidence positive sur la cote de crédit de l’Ontario.

[4] Fitch suppose que les dépenses seront moins élevées que celles présentées dans le budget de l’Ontario 2021 pour l’exercice 2022-2023 et par la suite.

[5] Moody’s a mentionné la pression financière que le coût élevé de la vie exerce sur les ménages ontariens, en raison notamment des prix des logements, des coûts des études postsecondaires et des tarifs d’électricité, ainsi que d’autres enjeux, comme le manque de personnel dans les foyers de soins de longue durée et l’absence de congé de maladie payé. Une hausse des dépenses de programmes ou une réduction des revenus fiscaux pourrait être nécessaire pour s’attaquer à ces enjeux.

[6] Voir le rapport de Moody’s sur le crédit de l’Alberta (en anglais) pour plus de détails.

[7] Voir le rapport de S&P sur le crédit de l’Alberta (en anglais) pour plus de détails.

[8] Fitch a maintenu la cote AA- de l’Alberta (quatrième plus haute cote). Voir le rapport de crédit de Fitch sur l’Alberta (en anglais) pour plus de détails.

[9] Voir le rapport de Fitch sur le crédit de la Colombie-Britannique (en anglais) pour plus de détails.

[10] Voir le rapport de S&P sur le crédit de la Colombie-Britannique (en anglais) pour plus de détails.

[11] Voir le rapport de Moody’s sur le crédit de la Saskatchewan (en anglais) pour plus de détails.