Messages clés

- La dette de l’Ontario est évaluée par quatre grandes agences de notation internationales[1], lesquelles examinent les perspectives financières et économiques de la province ainsi que les risques futurs. La cote de crédit qu’elles établissent traduit leur opinion sur la capacité de l’Ontario d’honorer les obligations financières que lui impose sa dette.

- Bien qu’on prévoie que la pandémie de COVID-19 affaiblira la position financière de l’Ontario à moyen terme, ce qui entraînera une augmentation du déficit et du fardeau de la dette, les agences de notation de crédit ont toutes maintenu la cote qu’elles avaient décernée et indiqué que les perspectives de l’Ontario sont stables dans leurs évaluations actualisées.

- Les agences de notation de crédit ont souligné que l’économie diversifiée de l’Ontario, son accès élargi aux marchés du crédit, ses pratiques prudentes de gestion de la dette et le soutien du gouvernement fédéral étaient les principaux facteurs soutenant le maintien de la cote de crédit de l’Ontario.

- Comparativement aux autres provinces du Canada, la cote de crédit de l’Ontario est demeurée inchangée en 2020, arrivant en sixième position sur les 10 provinces.

- Cependant, les quatre agences de notation de crédit évoquent un risque d’abaissement de la cote de crédit de l’Ontario si la province n’adopte pas un plan budgétaire viable après la pandémie, lequel inclurait une baisse constante du déficit budgétaire et du fardeau de la dette.

Maintien de la cote de crédit de l’Ontario

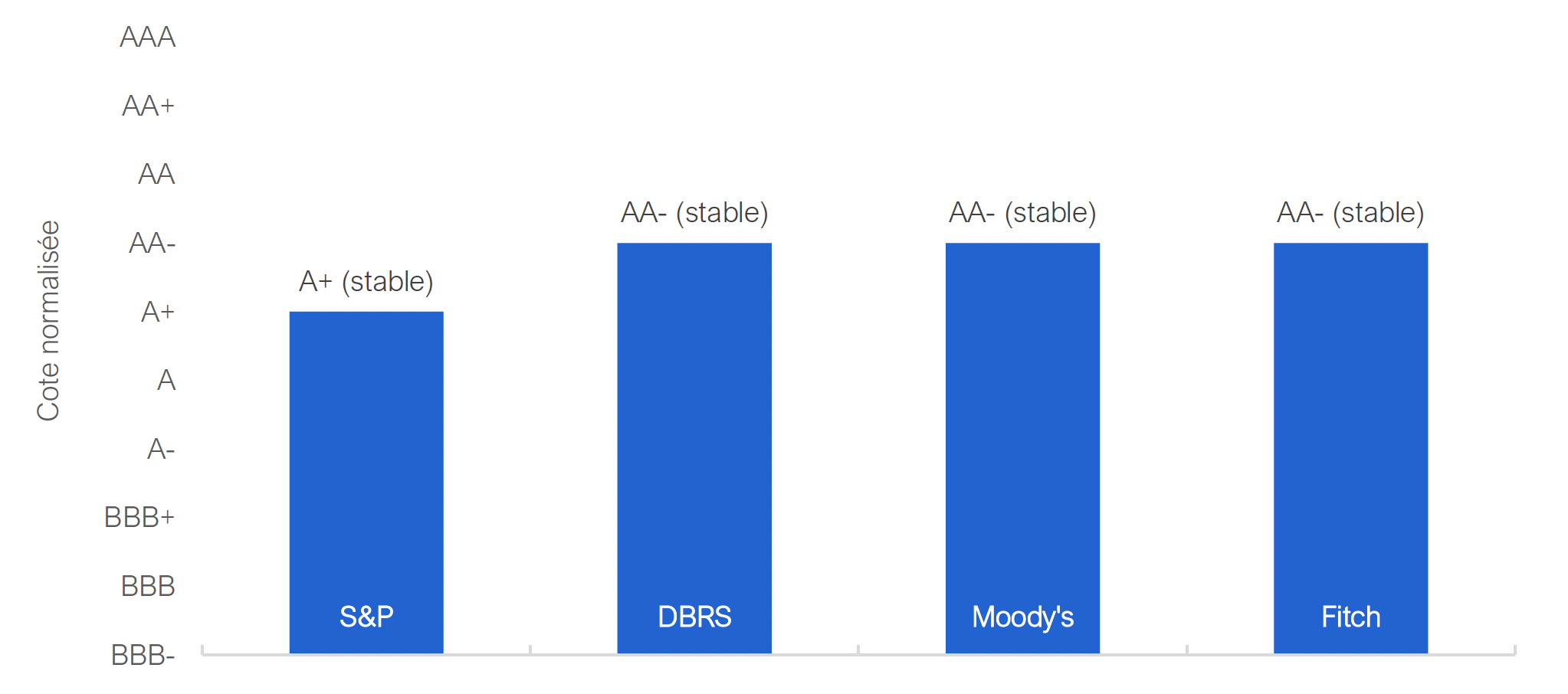

Malgré un ralentissement économique et une détérioration considérable des finances de la province en raison de la pandémie de COVID-19, les quatre agences de notation de crédit ont récemment maintenu la cote et les perspectives de crédit de l’Ontario. Selon une échelle normalisée[2], la dette de l’Ontario est actuellement cotée AA- (4e rang des cotes les plus élevées) par trois des quatre agences de notation et A+ (5e rang des cotes les plus élevées) par S&P. Globalement, les agences continuent de qualifier l’Ontario d’emprunteur de catégorie investissement de « première qualité ».

Figure 1 La cote de crédit 2020 de l’Ontario n’a pas changé durant la pandémie

Source : S&P, DBRS, Fitch, Moody’s et le BRF.

Description accessible

Ce graphique montre la cote de crédit normalisée de l’Ontario de 2020, telle que déterminée par les quatre agences de notation de crédit. Le graphique indique que la dette de l’Ontario est actuellement évaluée à A+ (stable) par S&P et à AA- (stable) par DBRS, Moody’s et Fitch.

La décision des agences de maintenir la cote de crédit de l’Ontario est fondée sur plusieurs facteurs, notamment les projections d’une reprise économique vigoureuse après la pandémie, une croissance des revenus appuyée par une économie diversifiée et une assiette fiscale élargie ainsi que l’attente d’un plan de consolidation fiscale pragmatique qui favorise la viabilité de la dette. Fitch a récemment abaissé la cote de crédit du gouvernement fédéral du Canada pour la faire passer de AAA à AA+, mais a indiqué que cette décision n’a pas affecté directement la cote de l’Ontario. Cependant, Fitch a remarqué que l’augmentation considérable de la dette du gouvernement fédéral en raison des mesures fiscales qu’il a pris pour lutter contre la pandémie peut avoir une incidence sur la qualité du crédit des provinces, étant donné que les calculs de la dette provinciale effectués par Fitch tiennent compte de la part de la dette fédérale de chaque province.

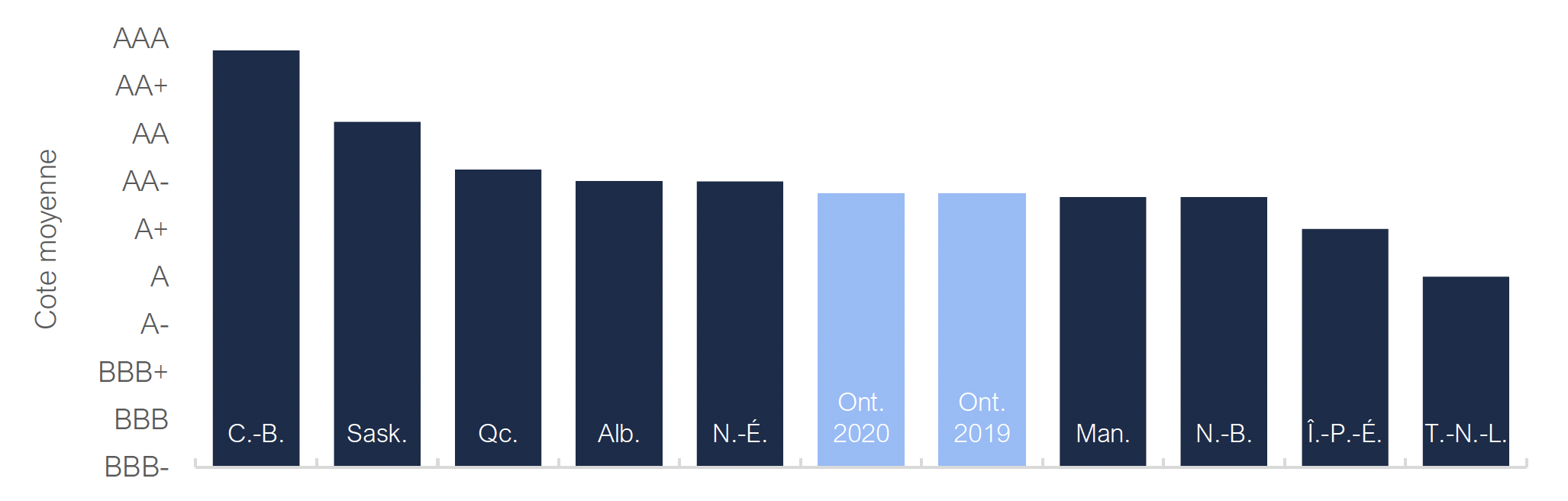

La cote de crédit de l’Ontario se maintient relativement aux autres provinces

Comparativement aux autres provinces du Canada, la cote de crédit de l’Ontario est demeurée inchangée en 2020, arrivant en sixième position sur les 10 provinces. L’Alberta a subi une détérioration importante de sa cote de crédit moyenne, tandis que trois des quatre agences ont abaissé la cote de la dette de cette province l’année dernière. La Saskatchewan a été la seule autre province canadienne qui a subi une baisse de sa cote de crédit en 2020, tandis que l’une des quatre agences de notation de crédit a fait chuter la cote de cette province. La détérioration de la cote de crédit de l’Alberta et de la Saskatchewan découle largement de la chute abrupte des perspectives économiques de ces provinces en raison de la baisse des cours du pétrole.

Les perspectives de l’Ontario demeurent « stables » selon les quatre agences, qui ont souligné la faible probabilité d’une détérioration de la cote de crédit de la province à moyen terme, laquelle dépend des efforts de consolidation financière de la province durant la période suivant la pandémie. En revanche, les perspectives de la cote de crédit de la Colombie-Britannique, de l’Alberta et de Terre-Neuve-et-Labrador ont été révisées à la baisse pour s’établir à « négatives » par une agence de notation de crédit ou plus, ce qui indique un risque élevé d’abaissement de la cote de crédit à moyen terme.

Figure 2 Cotes de crédit moyennes par province en juillet 2020[3]

Source : S&P, DBRS, Fitch, Moody’s et le BRF.

Description accessible

Ce graphique montre la cote de crédit moyenne en juillet 2020 de chacune des provinces canadiennes; la Colombie-Britannique a la cote la plus élevée et Terre-Neuve-et-Labrador a la cote la moins élevée. Le graphique met en lumière qu’en 2020 et en 2019, la cote de crédit de l’Ontario est demeurée inchangée et s’est classée la sixième sur les 10 provinces.

L’engagement à l’égard de la viabilité financière est important pour la cote de crédit future de l’Ontario

Les quatre agences de notation de crédit prévoient que le déclin annuel de l’activité économique en Ontario en 2020 sera le pire jamais enregistré[4], selon les prévisions de la province[5]. La plupart des agences de notation ont relevé l’affaiblissement généralisé de la position financière de la province, caractérisé par une hausse des déficits budgétaires, du fardeau de la dette ainsi que des coûts d’intérêt sur la dette, et qui constitue un défi de taille pour la cote de crédit de l’Ontario.

La viabilité de la dette et les indicateurs de gestion financière jouent un rôle important pour déterminer la cote de crédit des gouvernements infranationaux[6]. Bien que les importants déficits budgétaires découlant de la pandémie de COVID-19 n’ont pas eu d’incidence sur la cote de crédit ou les perspectives actuelles de la province, les quatre agences de notation de crédit indiquent que la cote de crédit future de l’Ontario dépend fortement de l’établissement d’un plan de consolidation financière pour la période suivant la pandémie.

Fitch a remarqué que l’Ontario pourrait faire l’objet d’un abaissement de sa cote si la province ne présente pas rapidement un plan pragmatique de consolidation financière. Dans le même ordre d’idées, DBRS et Moody’s ont insisté sur la possibilité d’un abaissement de la cote si la province n’arrive pas à rapidement réduire le déficit et ralentir la croissance de la dette. Surtout, compte tenu de la détérioration dramatique de la position financière de l’Ontario, Fitch et DBRS s’attendent à ce que le gouvernement reporte à plus tard son plan initial[7] d’équilibrer le budget d’ici 2023. S&P a souligné le risque d’augmentations persistantes du fardeau de la dette, lequel pourrait mettre en péril l’engagement du gouvernement à l’égard de la viabilité financière.

L’écart de taux d’intérêt de l’Ontario par rapport à la dette du gouvernement canadien s’est stabilisé

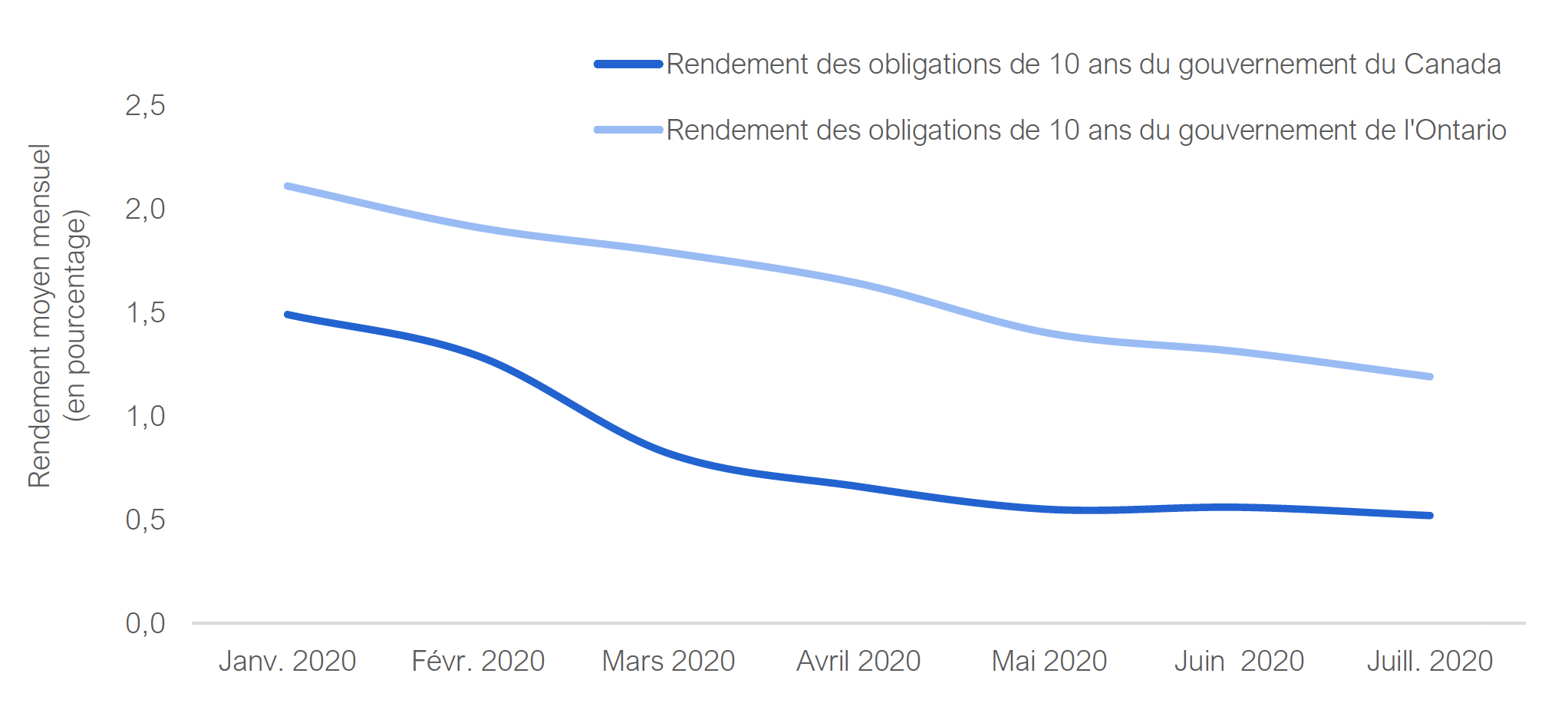

Le taux d’intérêt de l’Ontario par rapport au rendement des obligations du Canada sert d’indicateur du risque relatif de la dette du gouvernement de l’Ontario comparativement à celle du gouvernement canadien, ce qui peut avoir une incidence sur les actions touchant la cote de crédit. Au cours des six premiers mois de cette année, le rendement mensuel moyen sur les obligations de 10 ans du gouvernement de l’Ontario a chuté de 90 points de base, pour passer de 2,1 % en janvier à 1,2 % en juillet, ce qui concordait dans les grandes lignes avec la chute du rendement des obligations du gouvernement du Canada. La chute globale des rendements des obligations découle directement de la décision de la Banque du Canada de réduire son taux d’intérêt directeur de 150 points de base en réponse au ralentissement économique[8].

Au départ, la réponse du marché obligataire à la crise de la pandémie a mené à un doublement de l’écart entre les obligations de 10 ans de l’Ontario et du Canada, qui ont passé de 60 points de base en janvier à 120 points de base vers la fin de mars et le début d’avril. Plus récemment, l’écart Ontario-Canada du rendement des obligations de 10 ans a chuté pour atteindre approximativement 70 points de base, près de son niveau précédant la pandémie, et reflète au moins partiellement les résultats des nouveaux programmes de la Banque du Canada afin d’acheter la dette du gouvernement provincial[9]. Malgré l’augmentation temporaire de l’écart, le retour de l’écart Ontario-Canada des obligations aux niveaux d’avant la pandémie indique que le risque relatif de la dette du gouvernement de l’Ontario comparativement à la dette du Canada n’a pas changé de manière significative en raison de la crise de la pandémie.

Figure 3 Les rendements des obligations de 10 ans ont chuté depuis le début de l’année

Source : Banque du Canada et BRF.

Description accessible

Ce graphique montre la moyenne mensuelle des rendements moyens des obligations de 10 ans (en pourcentage) de l’Ontario et du Canada de janvier à juillet 2020. Au cours cette période, le rendement mensuel moyen sur les obligations de 10 ans du gouvernement de l’Ontario a chuté de 90 points de base, pour passer de 2,1 % en janvier à 1,2 % en juillet, ce qui concordait dans les grandes lignes avec la chute du rendement des obligations du gouvernement du Canada.

Perspectives d’avenir

Les perspectives économiques pour l’Ontario demeurent très incertaines, tandis que la pandémie de COVID-19 poursuit son évolution. Le gouvernement s’est engagé à publier un budget d’ici le 15 novembre. Il est attendu que ce budget décrive un plan budgétaire à moyen terme ainsi qu’un plan de rétablissement, tel qu’exigé par la Loi de 2019 sur la viabilité, la transparence et la responsabilité financières[10]. Bien qu’équilibrer le budget puisse prendre plus de temps que prévu précédemment, l’engagement du gouvernement à l’égard de la viabilité financière dans le budget à venir sera un facteur clé pour maintenir la cote de crédit de la province.

Annexe

| Province | S&P | DBRS | Moody’s | Fitch | Cote moyenne (1 = cote la plus élevée) |

|---|---|---|---|---|---|

| Colombie-Britannique | AAA (négative) | AA élevé (stable) | Aaa (stable) | AAA (négative) | 1,25 |

| Alberta | A+ (négative) | AA faible (négative) | Aa2 (stable) | AA- (négative) | 4,00 |

| Saskatchewan | AA (stable) | AA faible (stable) | Aaa (stable) | AA (stable) | 2,75 |

| Manitoba | A+ (stable) | A élevé (stable) | Aa2 (stable) | 4,33 | |

| Ontario | A+ (stable) | AA faible (stable) | Aa3 (stable) | AA- (stable) | 4,25 |

| Québec | AA- (stable) | AA faible (stable) | Aa2 (stable) | AA- (stable) | 3,75 |

| Nouveau-Brunswick | A+ (stable) | A élevé (stable) | Aa2 (stable) | 4,33 | |

| Nouvelle-Écosse | AA- (stable) | A élevé (stable) | Aa2 (stable) | 4,00 | |

| Terre-Neuve-et- Labrador | A (négative) | A faible (négative) | A1 (négative) | 6,00 | |

| Île-du-Prince-Édouard | A (stable) | A (stable) | Aa2 (stable) | 5,00 |

| Description des cotes | Qualité du crédit | S&P | DBRS | Moody’s | Fitch | |

|---|---|---|---|---|---|---|

| Long terme | Long terme | Long terme | Long terme | Classement | ||

| Catégorie investissement | Première qualité | AAA | AAA | Aaa | AAA | 1 |

| AA+ | AA élevé | Aa1 | AA+ | 2 | ||

| AA | AA | Aa2 | AA | 3 | ||

| AA- | AA faible | Aa3 | AA- | 4 | ||

| Haute qualité | A+ | A élevé | A1 | A+ | 5 | |

| A | A | A2 | A | 6 | ||

| A- | A faible | A3 | A- | 7 | ||

| Fort | BBB+ | BBB élevé | Baa1 | BBB+ | 8 | |

| BBB | BBB | Baa2 | BBB | 9 | ||

| BBB- | BBB faible | Baa3 | BBB- | 10 | ||

| Hors catégorie investissement | Spéculatif | BB+ | BB élevé | Ba1 | BB+ | 11 |

| BB | BB | Ba2 | BB | 12 | ||

| BB- | BB faible | Ba3 | BB- | 13 | ||

| B+ | B élevé | B1 | B+ | 14 | ||

| B | B | B2 | B | 15 | ||

| B- | B élevé | B3 | B- | 16 | ||

| CCC | CCC | Caa | CCC | 17 |

Notes de bas de page

[1] Les quatre agences de notation sont Moody’s Investors Service (Moody’s), S&P Global Ratings (S&P), DBRS Limited (DBRS) et Fitch Ratings (Fitch). Elles examinent en continu la cote de crédit de la province, et publient habituellement une mise à jour de leur évaluation de ses finances et de la qualité de son crédit chaque année, en fonction des derniers rapports et états financiers du gouvernement ainsi que de leurs opinions sur les perspectives et les risques.

[2] Pour voir l’échelle employée par chaque agence, consulter le tableau 2 intitulé Échelles des cotes de crédit des agences de notation. L’échelle normalisée du BRF se base sur la classification des cotes de crédit utilisées par S&P et Fitch.

[3] On obtient la cote de crédit moyenne en plaçant d’abord les cotes (en lettres) sur l’échelle normalisée puis en convertissant le résultat en valeurs numériques, où 1 est la cote la plus élevée et 17 la plus basse. Voir au tableau 2 intitulé Échelles des cotes de crédit des agences de notation la matrice de conversion sur laquelle se base l’échelle normalisée du BRF à partir de la classification des cotes de crédit de S&P et Fitch. La valeur numérique moyenne est reconvertie en cote exprimée en lettres. Par exemple, les cotes décernées à l’Ontario par S&P, DBRS, Fitch et Moody’s ont respectivement une valeur numérique de 5, 4, 4 et 4, pour une moyenne de 4,25, ce qui donne environ la cote en lettres « AA- ». Il convient de remarquer que la cote de crédit moyenne ne reflète pas les perspectives, seulement les cotes elles-mêmes.

[4] Les données sur le PIB provincial citées dans les Comptes économiques de l’Ontario commencent en 1981. Pour de plus amples détails, voir les Comptes économiques de l’Ontario.

[5] Les agences de notation de crédit ont mis au point leurs propres prévisions économiques et financières, et ne se fient plus uniquement aux perspectives du gouvernement qui ont été produites avant que toute l’incidence de la pandémie de COVID-19 sur l’économie ne devienne apparente.

[6] Pour de plus amples détails sur les méthodologies d’établissement des cotes de crédit, consulter les documents suivants S&P : Methodology For Rating Local And Regional Governments Outside Of The U.S., Fitch : Rating Criteria for International Local and Regional Governments, Moody’s : Rating Methodology: Regional and Local Governments et DBRS : Rating Canadian Provincial and Territorial Governments.

[7] Voir le document Perspectives économiques et revue financière de l’Ontario 2019, page 3.

[8] La Banque du Canada a réagi rapidement au ralentissement économique en abaissant son taux d’intérêt directeur de 1,5 point de pourcentage au cours de trois décisions sur les taux survenues en mars, pour atteindre 0,25 %, le taux le plus bas depuis le ralentissement économique et financier mondial de 2008.

[9] La Banque du Canada a lancé le Programme d’achat de titres provinciaux sur les marchés monétaires et le Programme d’achat d’obligations provinciales en mars et en avril de cette année. Ces programmes avaient pour but d’augmenter les liquidités pour la dette provincial, abaissant ainsi les coûts d’emprunt. Les deux programmes ont aidé à réduire la pression sur le marché provincial de l’emprunt à court terme. Dans une annonce récente, la Banque du Canada a indiqué qu’il réduira ses achats de titres du marché monétaire dans le cadre du PAPM. Pour de plus amples détails, consulter le document La Banque du Canada annonce des changements au Programme d’achat de titres provinciaux sur les marchés monétaires (PAPM).

[10] Voir la page vii de la Mise à jour économique et financière de mars 2020.